(来源:董秘俱乐部)

在企业冲刺IPO的时候,财务总监往往最怕看到招股书里那几项敏感指标:客户集中度、回款周期、经销商占比、关联交易……

它们是最容易被问询盯紧的指标,也是最容易影响企业整体评价的地方。

最近沐曦股份拟募资39.04亿,却因客户集中度过高的原因受到广泛关注——客户集中度并不是写在披露材料里的一串数字,而是判断企业经营可持续与否的重要标准。

财务总监面对这一类问题,不仅要理解监管的视角,更要在日常管理中把不确定性提前消解掉。

沐曦的案例并不复杂,但信息量足够大:从中能看到企业在业务扩张阶段的真实处境,也能看到财务工作的关键抓手放在哪里才算有效。

接下来,我们会按照IPO的逻辑,把关键风险拆解,再把可操作的、落实的方案合起来,希望能给正在准备上市的团队一点参考。

一、从沐曦的披露,看高“客户集中度”为何总在问

沐曦股份在招股书中披露,2022-2025年一季度,前五大客户营收占比长期保持在较高区间,最高甚至达到100%。这意味着,在公司的收入结构里,大客户的波动直接决定当期表现。

其中两家客户尤为重要:

一是超讯通信,既是最大客户,也是全国总代理;

二是源庐加佳,在入股公司后迅速成为第二大客户。

这些情况对于监管来说,都属于必须问清楚的部分。

财务总监如果站在监管角度,就能理解为什么问询函里总是在问客户集中度,因为它隐含了三类风险:

业绩是否被单一客户主导?可持续性如何?

回款是否安全?尤其是当大客户自身也存在资金压力时。

当股东即客户时,交易是否充分市场化?

这些问题在IPO阶段都不能靠“我们没问题”来回答,而是要用结构化的信息证明经营稳固,证明是真实交易,不然一定会被反复追问。

二、从超讯通信的回款问题,看如何把“风险可感”变为“风险可控”

沐曦与超讯通信的合作,是典型的绑定深且风险集中。

其招股书披露:截至2025年3月末,超讯通信的逾期应收账款达到2.47亿元,占经销商逾期总额的绝大部分。随后超讯通信出现部分账户被冻结,公司预计靠后续服务器交付回款,但能否按期落实存在不确定性。

这些内容清晰地说明:

高集中度不仅是数字高,还伴随具体的风险点。

财务总监在处理类似情况时,不能只寄希望于运营改善,而要提前把准备做足,至少做到以下几点:

1、明确风险来源。

不能笼统写“客户资金紧张”,而是把业务模式、付款方式、历史回款节奏梳理清楚,让监管能够判断风险性质。

2、把应对动作提前落实。

例如对大额逾期做专项分析、按时计提坏账、对经销商或代理商的资金链风险留痕记录,任何事后补的材料都会显得底气不足。

3、评估业务结构调整的可行性。

如果大客户出现持续性不稳定,财务总监需要向管理层反馈潜在影响,必要时推动业务团队重新规划客户布局。

换句话说,财务总监最大的价值不在于解释数字,而在于推动公司在数字背后做动作。

三、当股东即客户时,要提前说清交易逻辑

源庐加佳在入股沐曦后,短期内便成为其第二大客户,这类现象在监管体系下都属于重点关注事项——它并不必然有问题,但一定需要充分解释。

财务总监要做的,是在申报之前就把这类交易的商业逻辑、定价方式跟合同条款梳理成框架化的材料,以便未来披露时能有据可依。

实操方面,至少要做到三点:

1、明确业务需求是否真实。

不是用主观判断,而是梳理业务场景、产品用途、历史采购习惯,让交易显得自然,而不是突然出现的大额订单。

2、定价是否市场化。

能拿得出依据的,最好用同行公开价格、第三方报价或过往成交记录来支撑,切勿泛泛而写为双方友好协商。

3、交易是否具有可持续性。

如果入股前后业务结构变化太快,需要提前准备解释逻辑,例如双方是否已经合作过、是否有长期规划、是否有中长期业务安排。

财务总监要做的是,把潜在疑问消化在招股书之外,而不是等问询到来再从头补材料。

四、客户集中度可以高,但这三点做好也能过会

企业在发展早期,大客户占比高并不罕见,但在IPO阶段,关键只在于三个方面:合理性、稳定性、独立性。

这三点看似有些抽象,但对财务总监而言,都可以转化为可执行的动作。

(1)合理性:用行业视角解释公司位置

合理性包括行业客户集中格局、可比企业数据、产品特性导致的订单分布情况。

只要行业本身集中,把同行对照做清楚,就能避免公司被误判为依赖过高。

(2)稳定性:靠数据说清楚合作的可持续性

稳定性涵盖了合作年限、合同模式、客户财务情况、订单趋势、回款节奏、坏账情况。

这些细致的底稿准备好,监管的问题会减少一半。

(3)独立性:以透明流程证明业务获取方式

独立性最需要注意的是投标流程、商务洽谈记录、定价机制、市场开拓路径、客户来源。

只要形成体系化说明,就能降低外界对关联关系的担忧。

这些内容越早开始准备,越能让财务团队从容,等到申报窗口到来时,企业才能以更稳的姿态面对问询。

结语

客户集中度的问题看似是披露问题,其实是业务结构问题,亦是风险管理问题。

财务总监的角色,就是让这些内容在IPO前就形成体系,而不是等监管提出疑问才开始补漏。

如果这些动作提前两年做,公司在上市道路上会轻松许多。

希望每一位准备上市的财务总监,都能更早看到风险、更稳处理披露、更有底气面对问询。

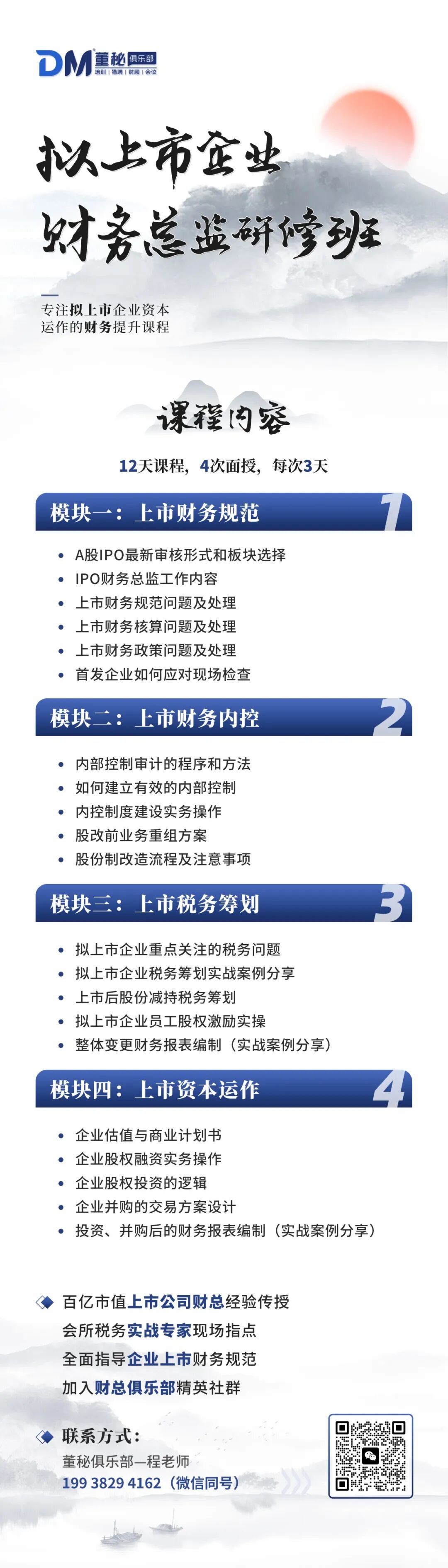

如果你正处在这个上升通道中,想进一步夯实IPO实务能力、理解资本逻辑、掌握监管重点,欢迎加入我们的《拟上市财务总监实务操作研修班》。

这里聚集的,都是正在突破财务边界的人。

在这里,你一定找到属于自己的那条晋升之路。