(来源:宏赫臻财)

本系列研究旨在对沪港深美上市公司进行定量和定性研究,并予以“护城河”评分评级和模糊估值区间判断。建议关注评级为A级及以上企业,耐心等待它们估值具备吸引力的时刻。可将↑宏赫臻财关注并星标,以后能及时看到新的研究推送。

阅读本文前可参考:

上市公司研究

护城河评分&估值-紫金矿业

目录↓

壹:图文透析 (投资的是企业而不是筹码)

贰:估值探讨 (该企业当前值多少钱?)

叁:投资简评 (投资该企业的策略思考)

以上三部分分别对应巴菲特在伯克希尔哈撒韦1996年大会上提出的投资中的最重要的三个理念,即投资股权、安全边际和市场先生。

壹

图文透析

1

营收结构分析

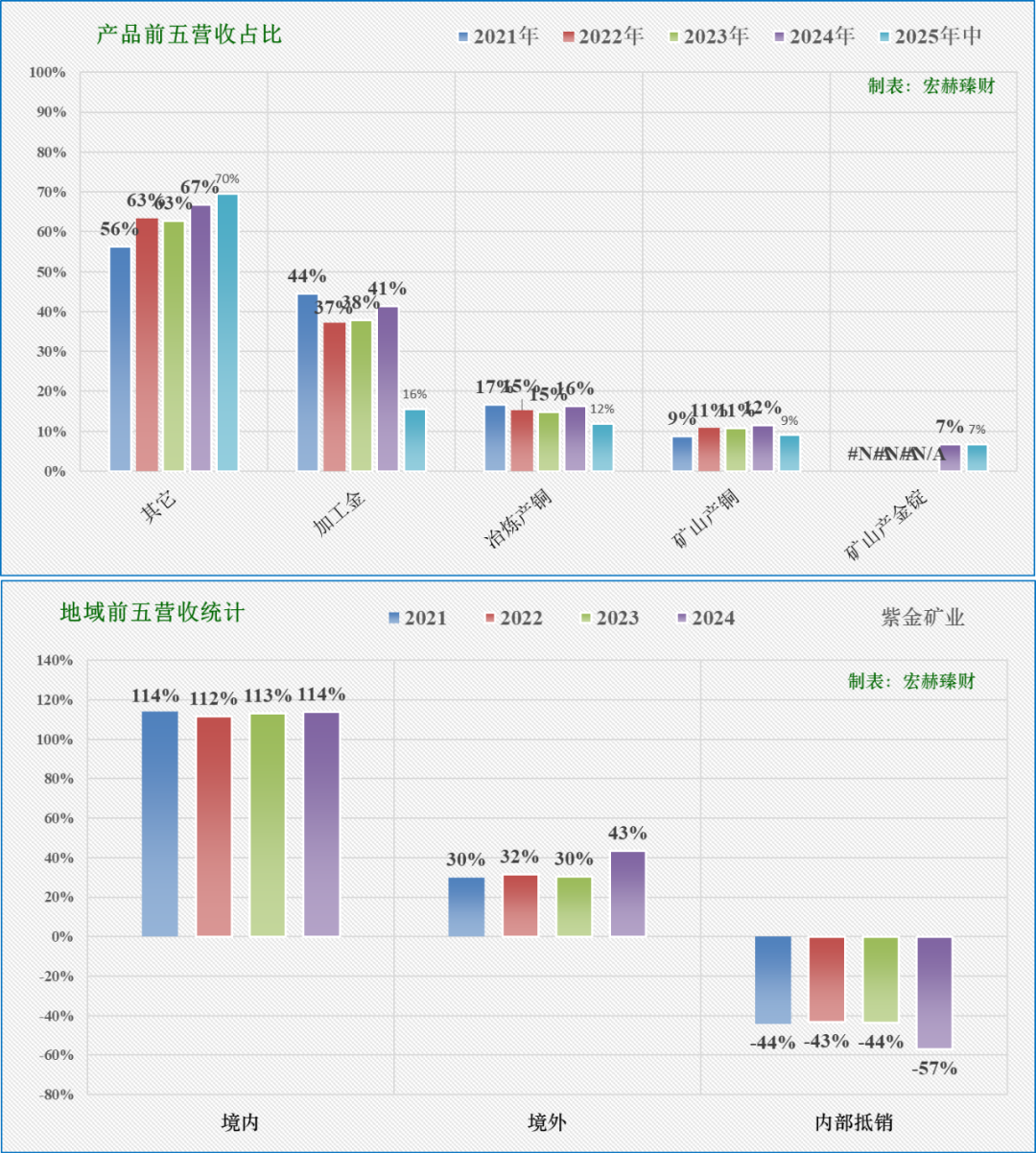

营收结构图

2024年末公司总营收3036亿,同比+3.5%,按产品分类:

第一业务其它 营收2027亿,权重为67%,近三年同比增幅分别为:35%、7%、10%;毛利率6%。(其他业务,主要包含了金属贸易、冶炼加工等非自产矿的核心业务,这类业务的商业模式和较低的附加值决定了毛利率较低)

第二业务加工金 营收1255亿,权重为41%,近三年同比增幅分别为:1%、11%、13%;毛利率1%。

第三业务冶炼产铜 营收494亿,权重为16%,近三年同比增幅分别为:10%、6%、13%;毛利率2%。

第四业务矿山产铜 营收350亿,权重为12%,近三年同比增幅分别为:48%、8%、10%;毛利率66%。

第五业务矿山产金锭 营收203亿,权重为7%,近三年同比增幅分别为:--%、--%、--%;毛利率46%。

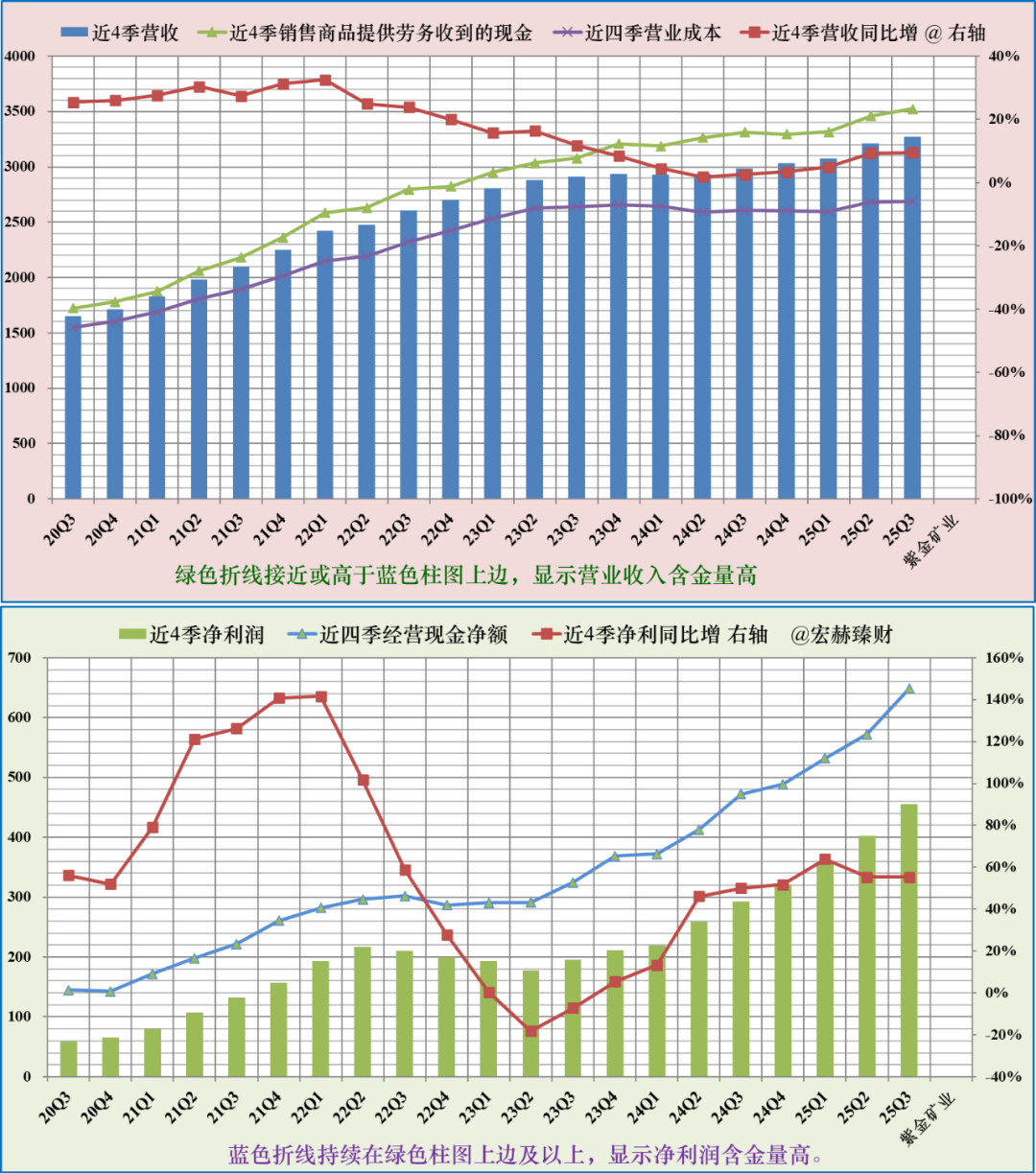

公司近四季(24Q4-25Q3)营收为3274亿,同比+9.6%;归母净利润456亿,同比+55%。

整体业务当前毛利率:25%;净利率:14%;ROE:27%

营收地域结构占比图

观察各项主营业务占营收比例,思考公司营收的多元性和反脆弱性,国内和海外的营收占比趋势等。

以上两图中的每一根柱图意味着以此季度为终点前推四个季度的营收和净利润,即:每个季度末前推过去12个月的营收和净利润,所以尽管是已经发生的业绩,但滚动地看对未来趋势或有所窥探。

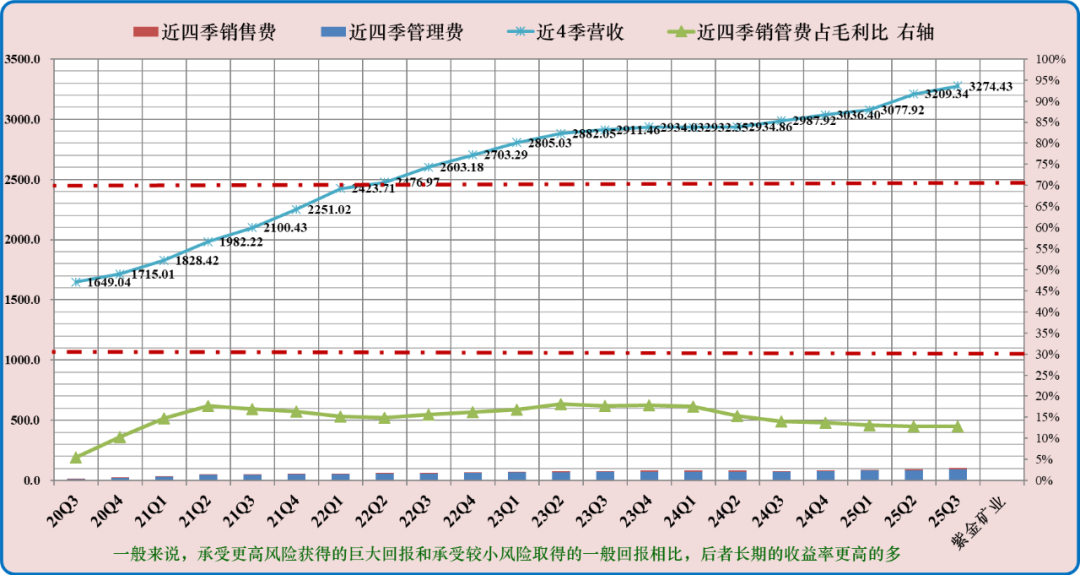

销管费用分析

该指标用于分析公司商业模式内产生净利润能力的强弱。可关注近四季销售和管理费用与毛利润之比持续小于30%的公司,这样的公司具备较高的竞争优势(即图中绿色折线低于下红虚线为优异,靠近为优秀);若该指标处于30-70%之间(图中红色虚直线之间)为可接受区域;若大于70%需要警惕,说明该公司产生净利润的能力较弱。

公司该指标最新值12.8%,近三年均值为16%。无需销售型

2

环球可比公司市值&市盈率

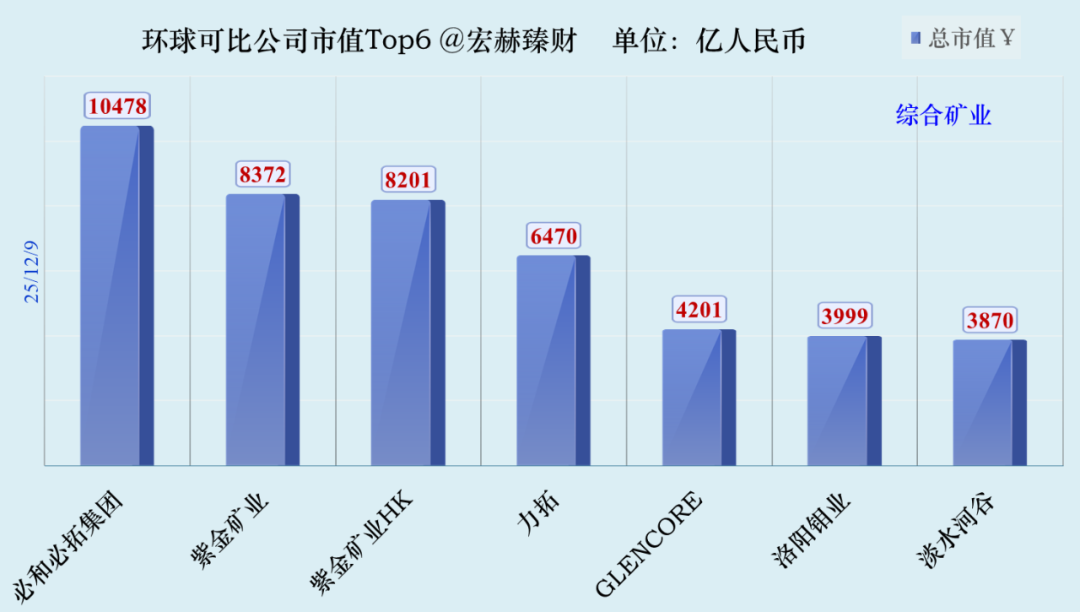

环球可比公司市值TOP

数据来源:iFinD@Tradingcomps.com,可比性仅供参考,还需结合各自公司具体研究。

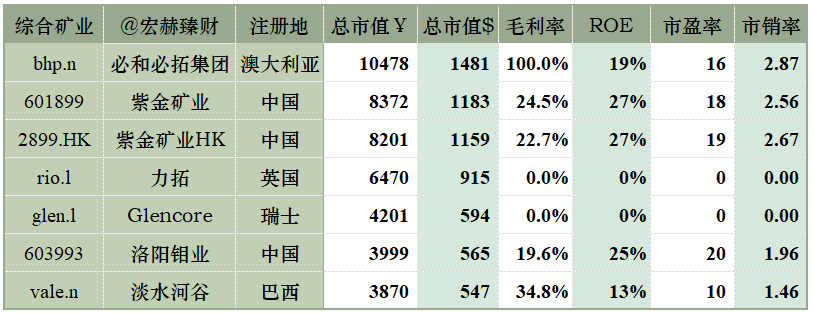

数据来源:iFinD@Tradingcomps.com,可比性仅供参考,还需结合各自公司具体研究。参照行业为『综合矿业』的当前可比上市公司共计【12】家,当前时点该行业市值最高为澳大利亚的必和必拓,市值1.05万亿人民币(合1481亿美元)。

该行业中位数市值3936亿,中位数市盈率26倍;市销率1.81倍。

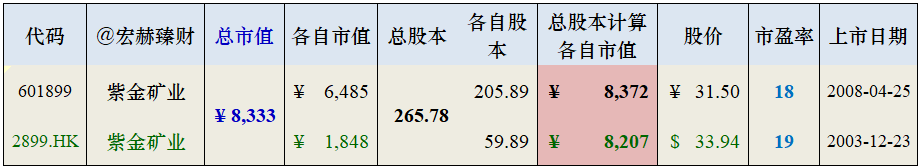

紫金矿业当前A股市值8372亿,位列第2位,市盈率18倍。AH股详细估值数据如下↓

3

资产构成图

俗话称:新手看利润表,老手看资产负债表

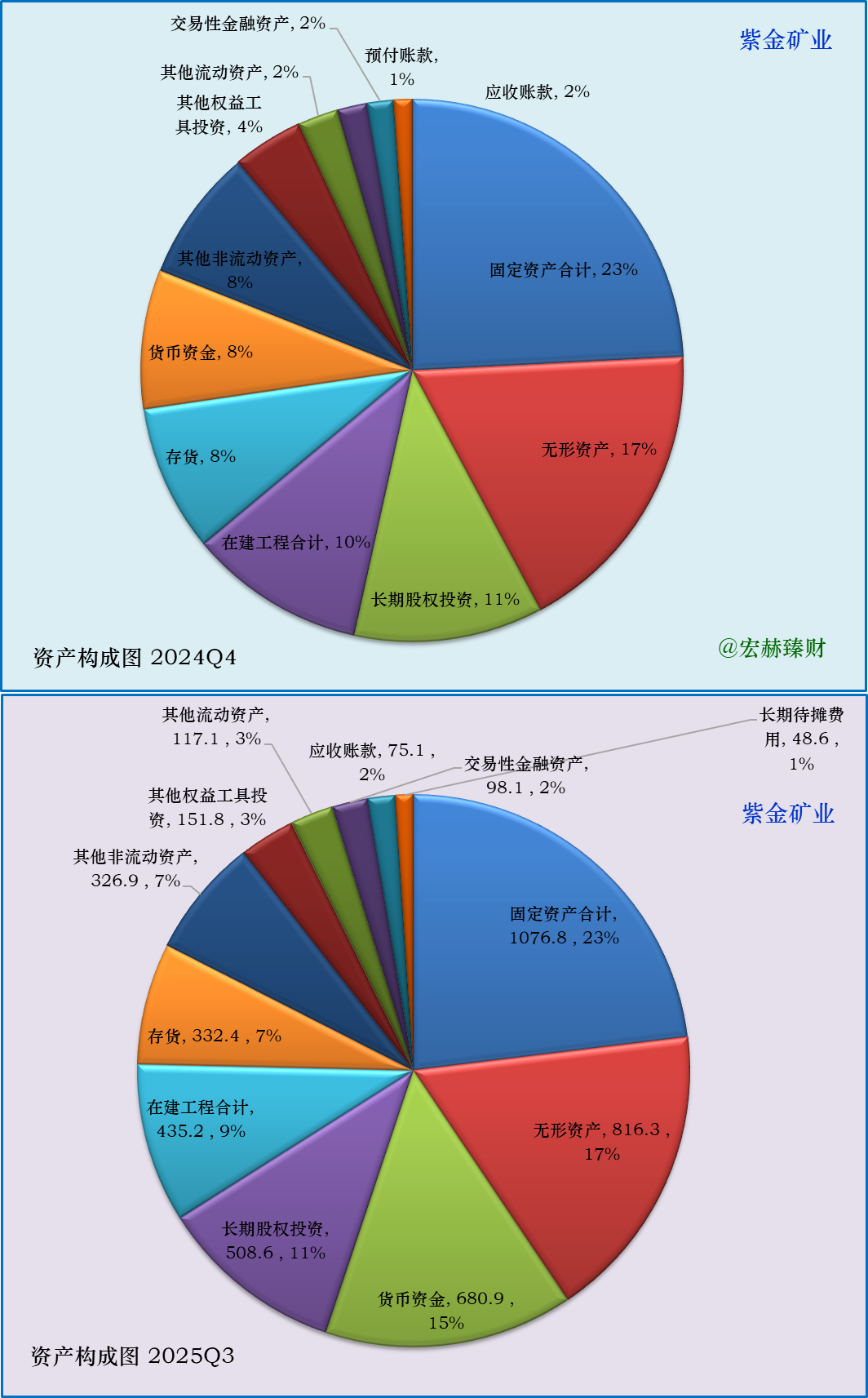

资产构成图

(去年末和最新季度)

观察各项资产占总资产的比例:比如关注固定资产、在建工程、货币资金、交易性金融资产、商誉、无形资产、存货、应收账款、以公允价值计量且变动计入当期损益的金融资产等的比重,思考公司商业模式特点。(表中列举占比在1%以上的资产)

投资者可去年报中,搜索上述各科目看其详细内容。

※ 25Q3前三大资产:

① 固定资产合计1077亿,占比23%

② 无形资产816亿,占比17%(主要是采矿权)

③ 货币资金681亿,占比15%

※ 现金类(货币资金+交易性金融资产+其他)占比15%;

※ 无形类(商誉+无形资产)占比5%。

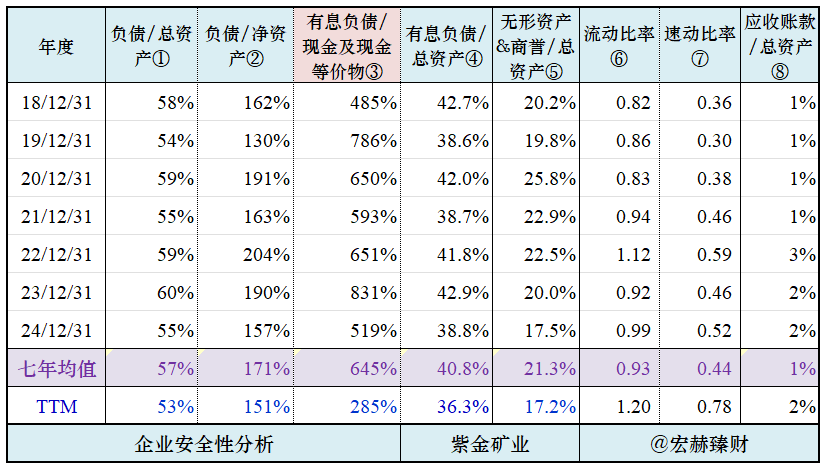

资产安全性指标

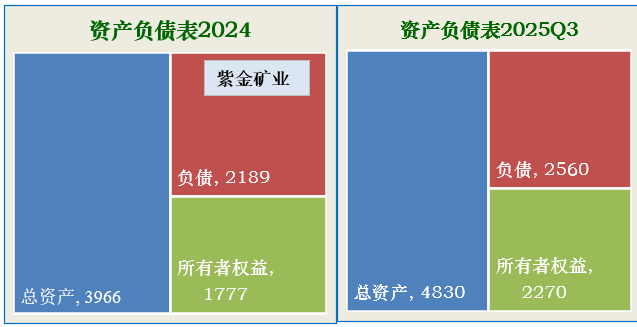

结合公司业务和商业模式,分别从七年均值和去年末值来观察该公司的资产安全性和资金流动性。

一般而言,各类负债占总资产比越小越好,无形资产和商誉占比过大会有减值风险,流动比率和速动比率分别大于2和1为好。关于各比率的学习可在宏赫微店内找寻 『财务指标课程』进行学习。

商业模式原因,负债增加杠杆。

4

盈利能力&竞争优势分析

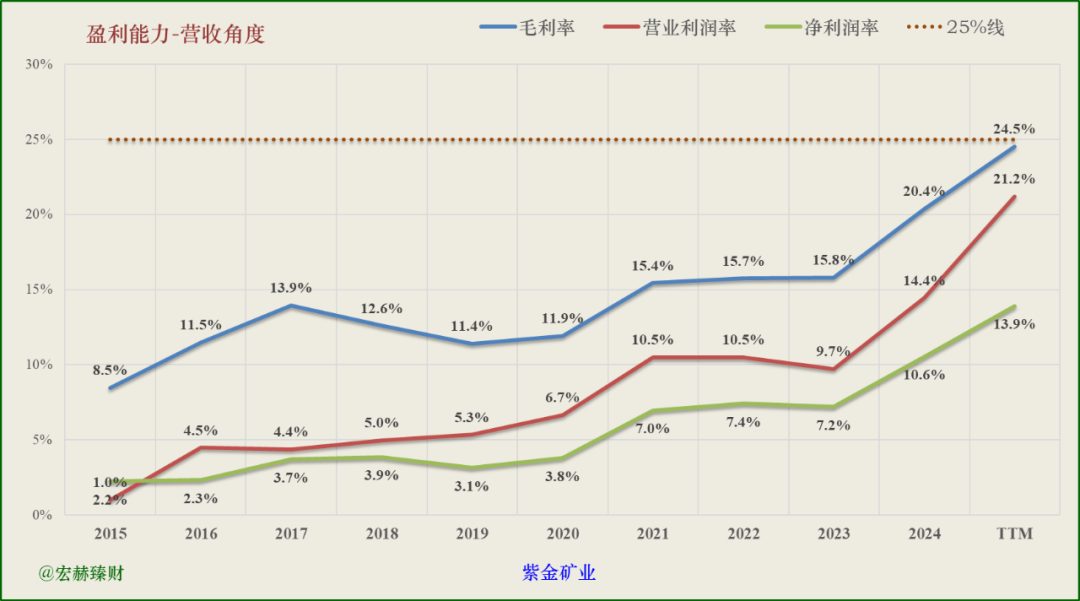

从营收角度看盈利能力

(盈利能力)

宏赫臻财认为25%的毛利率线可以作为大部分非金融企业经营难易的分水岭,低于25%毛利率的企业投资者要谨慎对待,或许你会投资的很辛苦,不如将精力聚焦在高毛利率的企业身上研究。

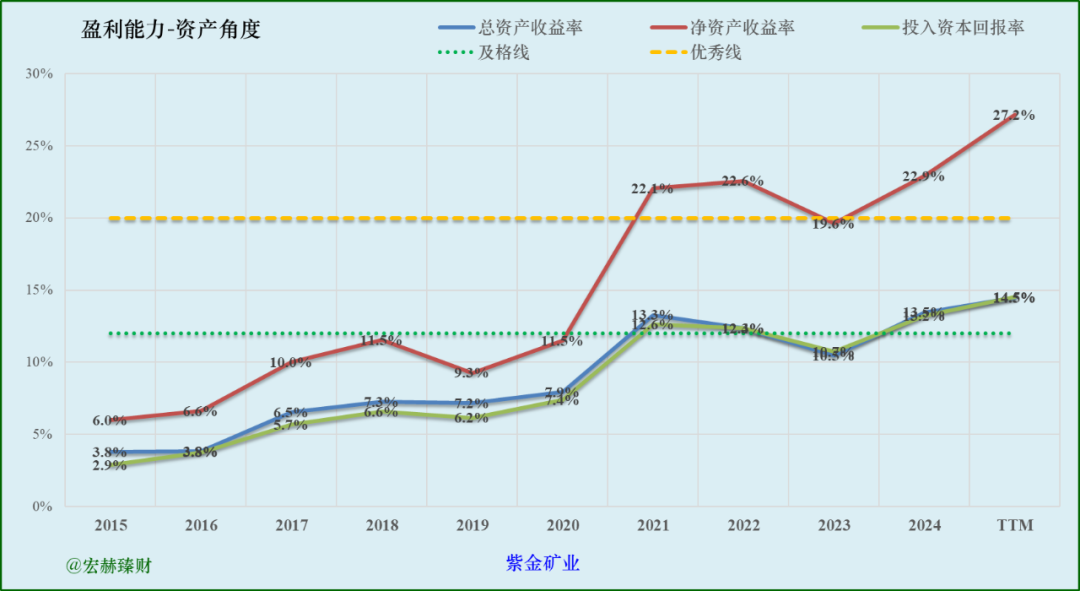

从资产角度看盈利能力

(竞争优势)

↓年度图↓

↓季度ttm图↓

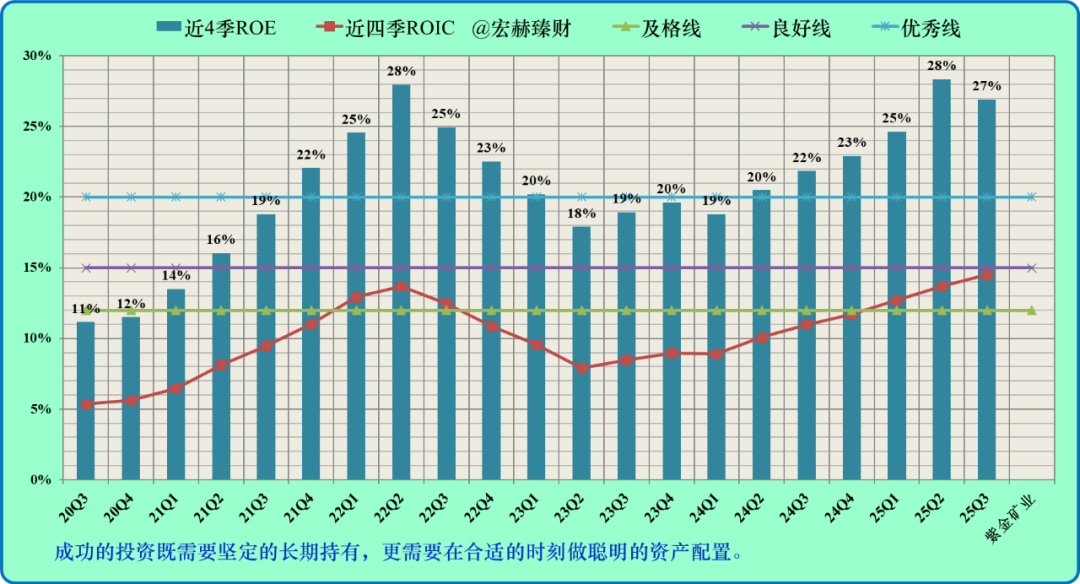

竞争优势是个复杂思维研判体系,但可以简单的从双R指标中管中窥豹,即上图中的ROE(柱图)和ROIC(红折线)能始终站在良好线&优秀线之上的公司值得你战略跟踪研究。

在东西博弈叠加AI算力需求加持下,金银铜2025年价格大幅提升,促使紫金矿业盈利能力和资产回报率都走高。

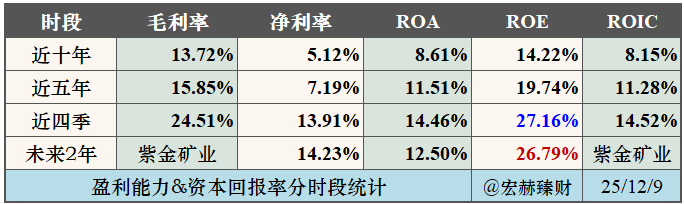

盈利能力&资本回报率

(战略关注以下四个指标持续在15-20%之上的企业)

战略关注净利率、ROE、ROIC指标持续在15-20%之上的企业;关注三个时段的增减趋势。详见:宏赫财务指标课程系列

毛利率为大厦之基,绝对值过小(低于25%)需谨慎对待。往往会耗费投资者较大的时间成本。

公司近十年ROE均值为14.22%,近四季ROE为27.16%,未来3年机构一致预期均值为26.79%。

5

现金流分析

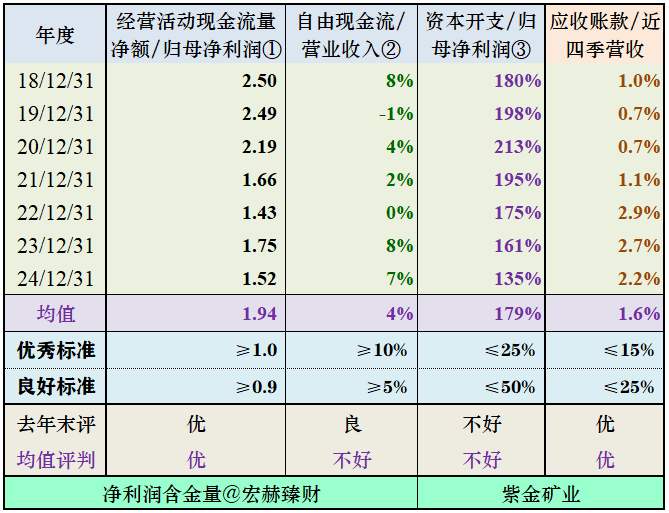

“3+1”指标判断净利润含金量

大家可以从均值以及去年度的值对照优秀和及格标准来看该公司的净利润含金量高低。战略重视有3-4个指标持续在优秀标准以上公司。

8个量化评价为:【4优1良3不好】

注:目前在我们研究的历史上全优的企业少之又少,目前的进程中遇到的全优企业有【7】个:苹果、茅台、博通、同花顺、山汾、迈瑞、海天……

6

研发及其他财务比率

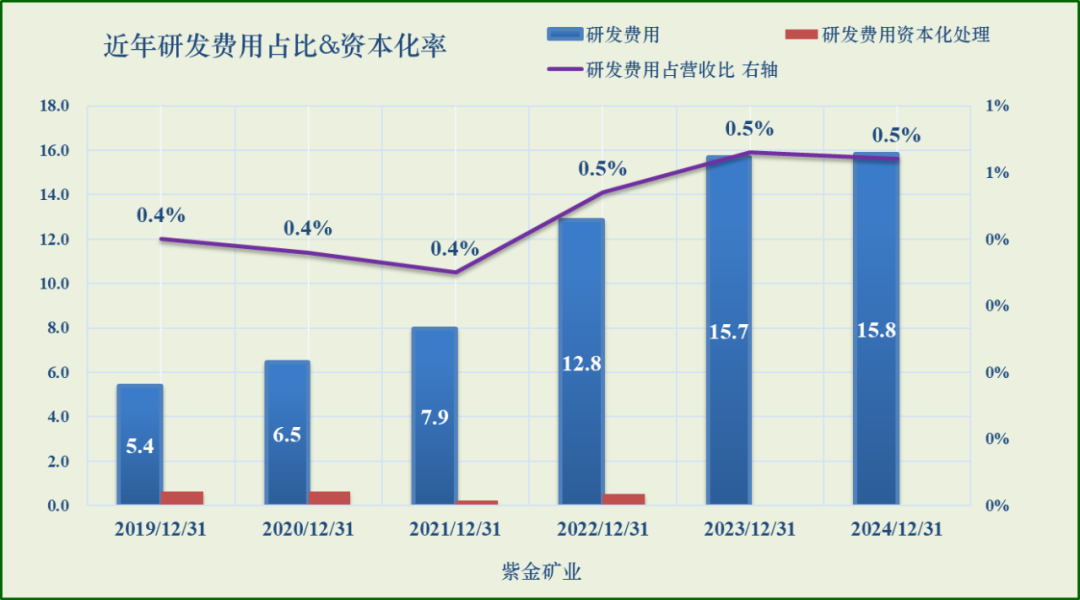

近年研发费用(资本化处理)、研发占营收比图

关注公司研发费用持续投入的趋势,以及占营收比重的趋势,观察研发费用是否资本化处理(红色),及费用资本化处理的比例。资本化比例过大要防范产品开发失败的风险。

关注公司研发费用持续投入的趋势,以及占营收比重的趋势,观察研发费用是否资本化处理(红色),及费用资本化处理的比例。资本化比例过大要防范产品开发失败的风险。2024年末研发费用15.8亿,占营收比0.5%(近五年占比为0.5%)。资本化率为0%。

基本面运营效率

该图反映企业经营难易度,柱图越低反映企业经营越容易,低于红色线为优秀。关注六指标中有4-5项在红色优秀线以下的企业为好。

六指标看:3优1良。

注:目前在我们研究的历史上该项目六优企业有:茅台……

7

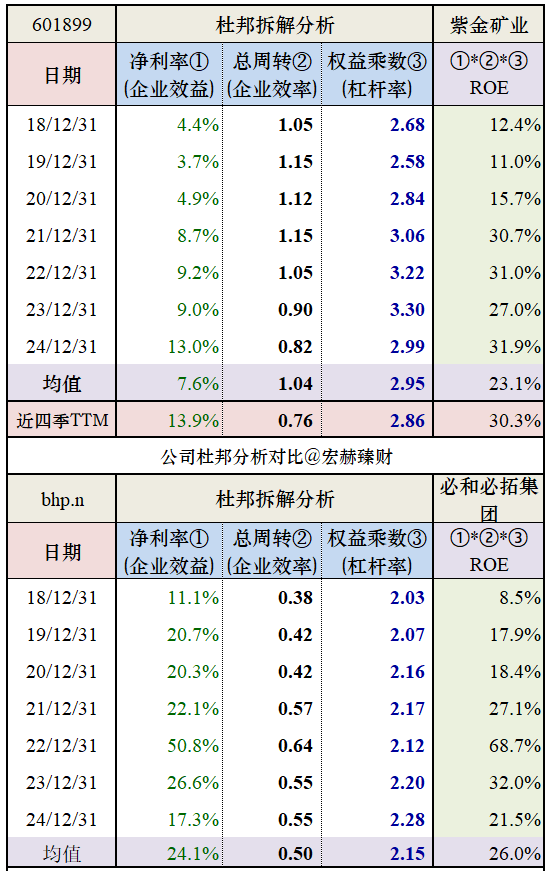

杜邦态势分析

该公司近七年杜邦态势拆解:并与必和必拓公司比较。

紫金效益在2024年末走上两位数,而必和必拓效益一直超高。紫金效率高于必和必拓,杠杆稍高于必和必拓,最终七年ROE均值紫金为30%,必和为26%。

8

股东层面分析

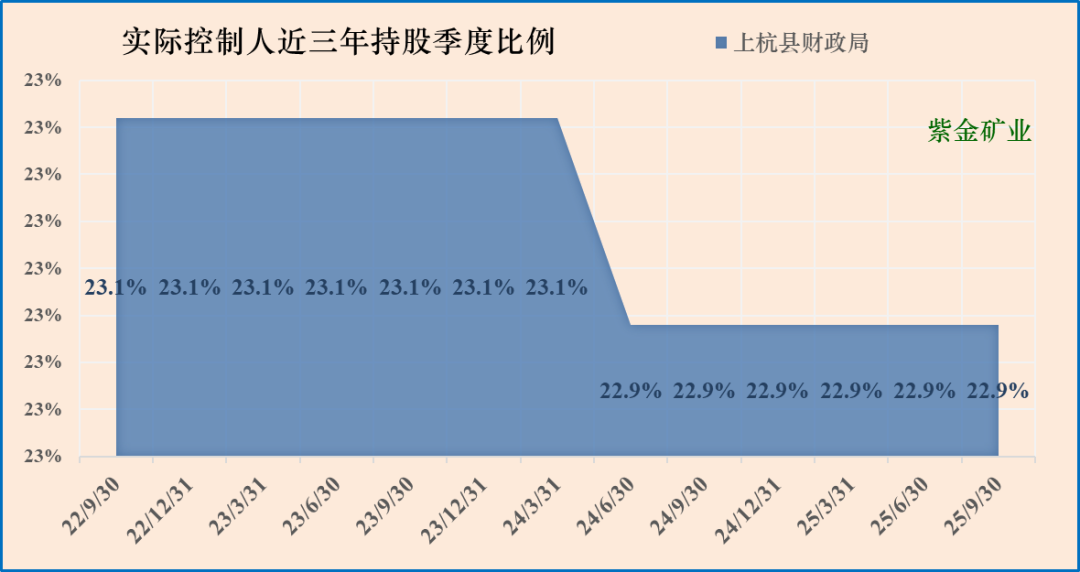

实控人持股变化

高管薪酬和持股一览

注:此处的持股为个人直接持股,非实际控制持股。

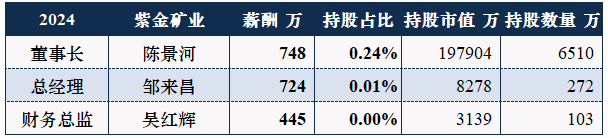

最新季度披露十大股东图&股东户数

最新季度机构持股占比为【57%】;近三年机构持股占比均值为59%。

最新股东户数为52.98万户;近三年股东户数均值为41.42万户。

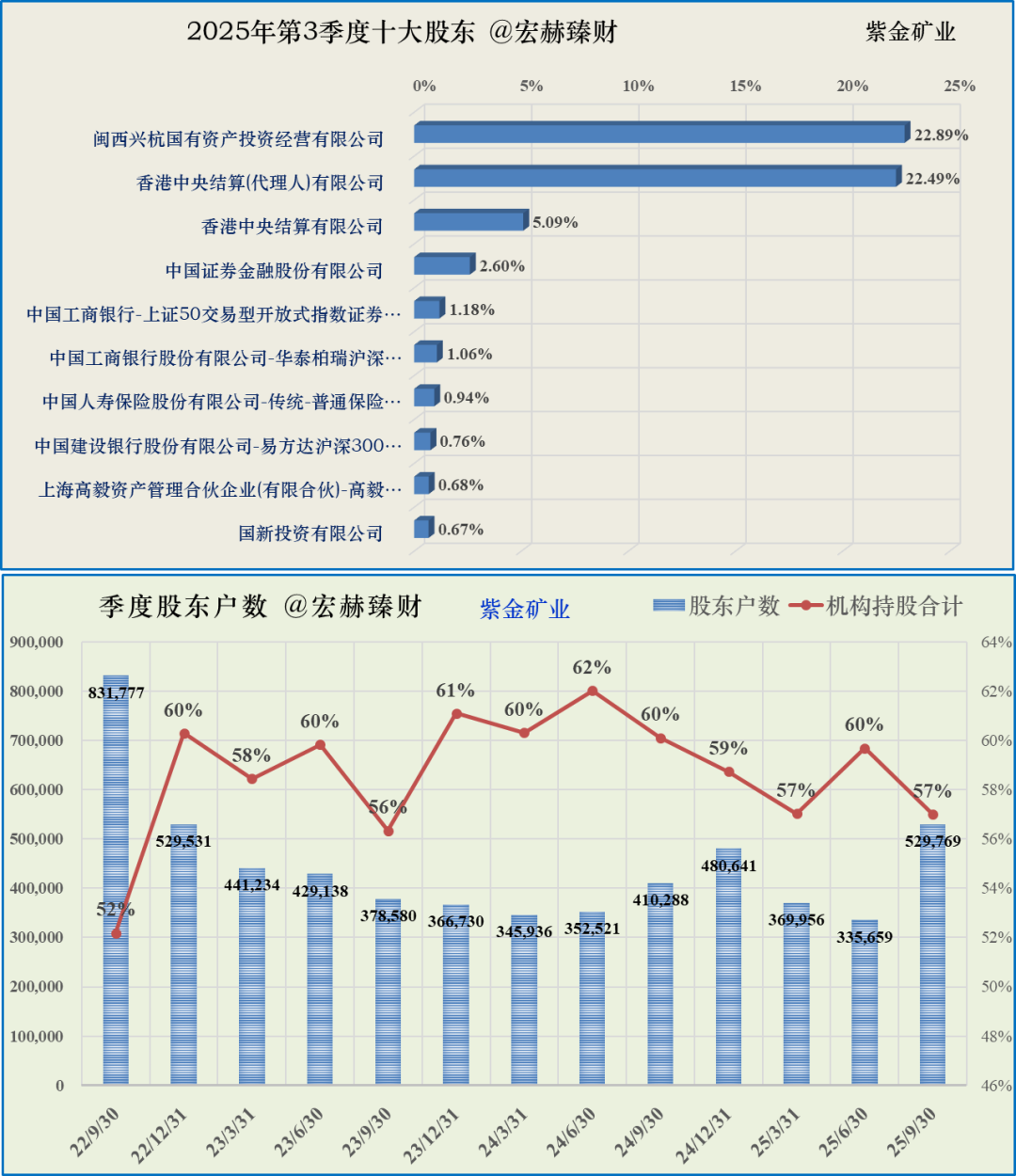

机构细分持股比例

最新季度持股比例:基金14.6%,保险公司1.2%,北向6.6%,社保0.0%。

当前持股基金数1568只,持股总市值879亿元,占公司市值比为10.9%。

以上图表数据来源:iFinD&宏赫臻财整理

定制您专属的公司研究点这里👉定制上市公司研究

关注宏赫服务(honghers)服务号并置顶,建立日常便捷入口,搜索投资标的(代码或名称)即可查阅更多上市公司和基金研究。

贰

估值探讨

9

基本面评分评级、估值、投资综述

宏赫臻财上市公司基本面评分涉及下图四大项评测,其中财务指标和现金流体现为纯定量分析评分;经营优势壁垒和存续周期性为定性分析得分,打分标准具体涉及企业①业绩增长②盈利能力③经营周期④现金流⑤竞争优势(护城河)⑥价值存续期⑦企业文化和管理等七项内容。

该公司综上所述具体得分如下:

……