炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

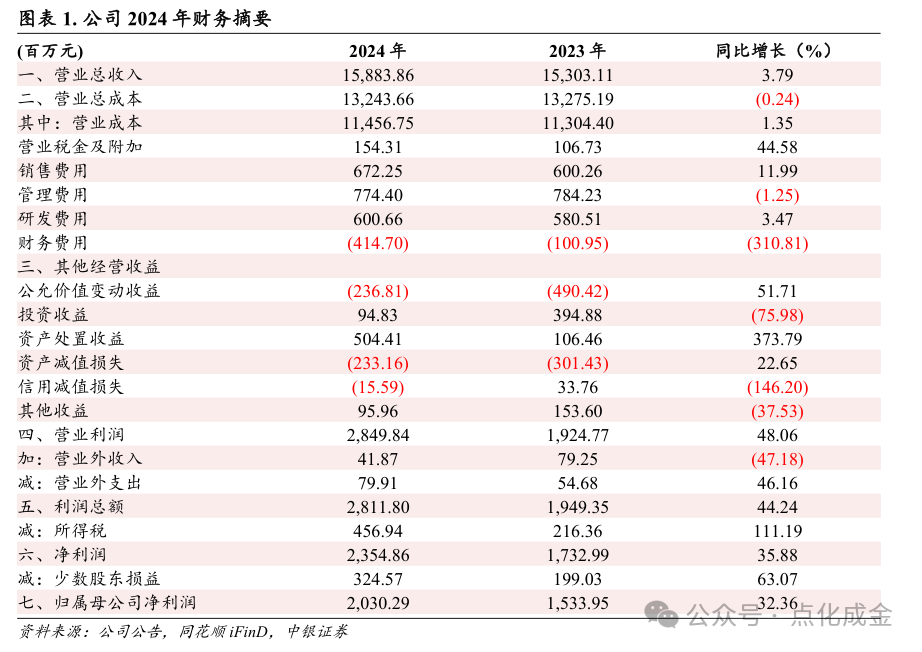

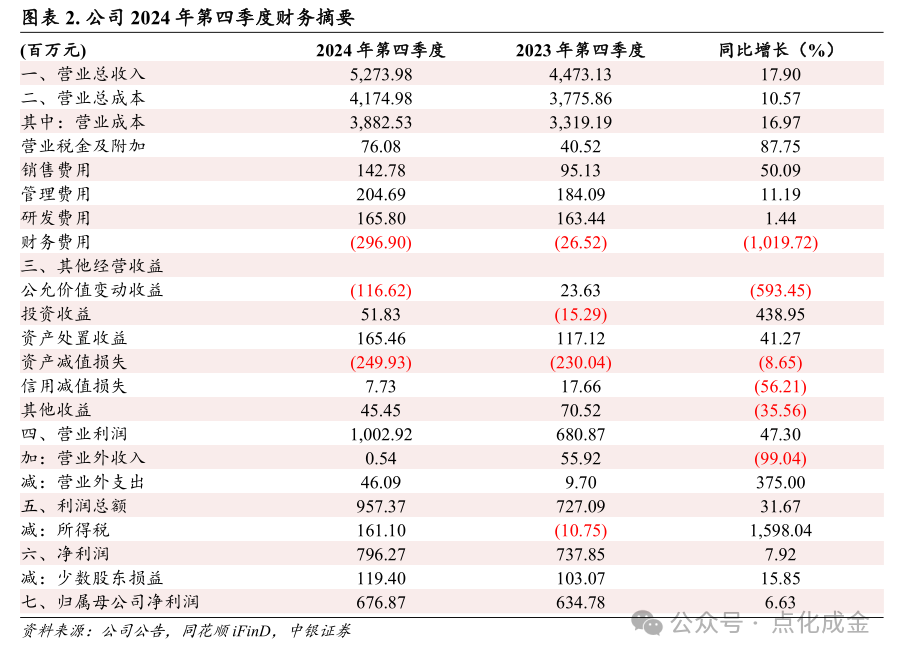

染料及中间体价格下滑,量增价减下总体收入保持稳健。2024年公司营业收入同增3.79%至158.84亿元,其中第四季度单季度营业收入52.74亿元,同比增长17.90%,环比增长44.29%。染料业务方面,公司2024年实现收入75.91亿元,同比增长0.94%;均价3.18万元/吨,同比下降5.81%;毛利率为31.67%,同比增加3.83pct。其中,控股子公司德司达营业收入同增3.28%至53.54亿元,净利润同增56.76%至8.24亿元,利润率同比提升5.25pct至15.40%。中间体业务方面,公司重点布局间苯二酚、对苯二胺、间氨基苯酚等核心产品,配套开发还原物等系列产品,强化产业链优势。2024年公司中间体业务收入32.82亿元,同比增长4.58%;销量10.62万吨,同比增长16.55%;均价3.09万元/吨,同比下滑10.27%;毛利率为29.40%,同比减少2.61pct。房地产业务方面,年内上虞虞懋府等项目交付,全年房地产业务收入24.82亿元,同比增长87.26%,毛利率为27.87%,同比减少2.42pct。

盈利能力逆势提升,现金流充足。2024年公司毛利率为27.87%,同比提升1.74pct。费用率方面,2024年公司销售/管理/研发/财务费用率分别为4.23%/4.88%/3.78%/-2.61%,分别同比+0.31pct/-0.25pct/-0.01pct/-1.95pct,其中财务费用率优化主要系存款利息及汇兑收益较多。非经常性损益方面,公司资产处置收益为5.04亿元(2023年同期为1.06亿元),其中处置固定资产获得收益4.51亿元。2024年公司净利率为14.83%,同比提升3.50pct。现金流方面,2024年公司经营活动净现金流为92.65亿元,同比提升236.79%,主要系预收售房款增加(期末公司合同负债中明细科目售房款较年初增加50.76亿元至72.70亿元)。

染料、中间体龙头优势稳固,房产业务持续推进。截至2024年,公司拥有30万吨/年染料及10万吨/年助剂产能,列居全球市场首位,当前国内染料行业整体利润承压甚至亏损,公司通过拓展渠道、优化结构实现销量、毛利率提升。中间体方面,截至2024年,公司拥有年产11.95万吨中间体产能,以产业链一体化为核心向其他精细化工品延伸,构筑成本优势及环保竞争力。房地产业务方面,公司未来主要项目湾上名苑工程持续推进,优质资产有望支撑公司现金流保持充裕。

风险提示

原材料价格大幅波动;下游需求持续低迷;房产业务推进不及预期;子公司德司达诉讼事件不确定性等。

披露声明

本报告准确表述了证券分析师的个人观点。该证券分析师声明,本人未在公司内、外部机构兼任有损本人独立性与客观性的其他职务,没有担任本报告评论的上市公司的董事、监事或高级管理人员;也不拥有与该上市公司有关的任何财务权益;本报告评论的上市公司或其它第三方都没有或没有承诺向本人提供与本报告有关的任何补偿或其它利益。

中银国际证券股份有限公司同时声明,将通过公司网站披露本公司授权公众媒体及其他机构刊载或者转发证券研究报告有关情况。如有投资者于未经授权的公众媒体看到或从其他机构获得本研究报告的,请慎重使用所获得的研究报告,以防止被误导,中银国际证券股份有限公司不对其报告理解和使用承担任何责任。

评级体系说明

以报告发布日后公司股价/行业指数涨跌幅相对同期相关市场指数的涨跌幅的表现为基准:

公司投资评级:

买 入:预计该公司股价在未来6-12个月内超越基准指数20%以上;

增 持:预计该公司股价在未来6-12个月内超越基准指数10%-20%;

中 性:预计该公司股价在未来6-12个月内相对基准指数变动幅度在-10%-10%之间;

减 持:预计该公司股价在未来6-12个月内相对基准指数跌幅在10%以上;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

强于大市:预计该行业指数在未来6-12个月内表现强于基准指数;

中 性:预计该行业指数在未来6-12个月内表现基本与基准指数持平;

弱于大市:预计该行业指数在未来6-12个月内表现弱于基准指数;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

沪深市场基准指数为沪深300指数;新三板市场基准指数为三板成指或三板做市指数;香港市场基准指数为恒生指数或恒生中国企业指数;美股市场基准指数为纳斯达克综合指数或标普500指数。

风险提示及免责声明

本订阅号所载信息仅供参考,在任何情况下不构成对任何机构或个人的具体投资建议,中银证券及其雇员不对任何机构或个人使用本信息造成的后果承担任何法律责任,投资者应自主作出投资决策并自行承担投资风险。