来源:地产豪声音

袁豪 鲁星泽 曹曼 邓力

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

事 件

金地公布公司4月销售数据,4月公司实现签约金额167.9亿元,同比增长2.9%;实现签约面积83.2万平方米,同比增长0.4%。1-4月,公司累计实现签约金额449.9亿元,同比下降10.2%;实现累计签约面积210.7万平方米,同比下降13.8%;1-4月,公司新增建面210.6万平方米,同比下降23.8%;总地价151.5亿元,同比下降36.3%。

点 评

1 4月销售额168亿、同比+2%,可售丰富助力销售稳增

4月公司实现签约金额167.9亿元,环比增长29.5%、同比增长2.9%;实现签约面积83.2万平米,环比增长57%、同比增长0.4%;销售均价20,180元/平,环比下降17.5%、同比增长2.5%。1-4月公司累计实现签约金额449.9亿元,同比下降10.2%,较1-3月提高6.4pct;累计实现签约面积210.7万平米,同比下降13.8%,较1-3月提升7.3pct;累计销售均价21,353元/平米,同比增长4.1%,较1-3月下降1.6pct。近期受到新冠肺炎疫情影响,上半年房地产市场成交或存在一定压力,但我们认为全年影响可控。并且,在一二线市场销售平稳的背景下,公司2019年拿地较积极,料2020年可售将继续保持充裕状态,可售丰富助力公司全年销售稳增。

2 4月拿地金额101亿,拿地积极、拿地额/销售额比60%

4月公司在土地市场获取广州、苏州和沈阳等城市的的10个项目,拿地仍聚焦一二线和环都市圈。4月公司新增建面142.0万平米,同比增长0.2%;对应总地价100.7亿元,同比下降15.6%;平均楼面价7,092元/平米,同比下降15.8%。4月公司拿地金额占比销售金额达60%,较上月的0%提升60pct;拿地面积占比销售面积171%,较上月的0%提升171pct;拿地均价占比当月销售均价35%。1-4月,公司新增建面210.6万平米,同比下降23.8%;对应总地价151.5亿元,同比下降36.3%,拿地均价7,193元/平米,同比下降16.4%。1-4月,公司拿地额占比销售额达33.7%,较1-3月的18%提升15.7pct;拿地面积占比销售面积100%,较1-3月的53.8%提升46.2pct;拿地均价占比当年销售均价33.7%,较1-3月的33.5%提升0.2pct。

3 投资建议:销售转正,拿地积极,维持“强推”评级

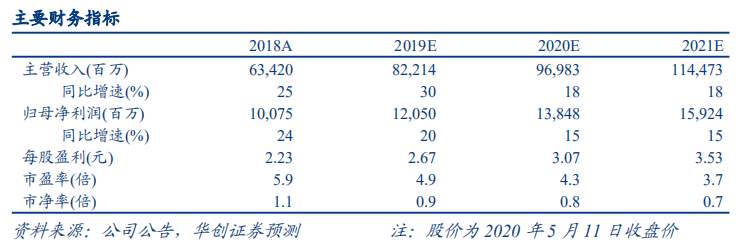

金地集团作为老牌龙头房企之一,30 载稳健历程和险资高比例持股彰显过去均衡发展和高分红传统,而聚焦一二线+开工积极推动可售充沛+19 年拿地保持积极之下,公司 2020 年销售弹性更佳。2019 年末公司主要土储面积 82%位 于一二线,预收款高覆盖 1.5 倍,保障未来业绩稳定释放。我们维持公司 2020-22 年每股盈利预测为 2.67 元、3.07 元和 3.53 元,对应 20PE 为 4.9 倍,现价对应 股息率高达 5.1%,维持目标价 18.83 元,重申“强推”评级。

4 风险提示:新冠肺炎疫情影响超预期、房地产调控政策超预期收紧

《2017年房地产投资策略:周期淡化,资产为王》(16/12/07)

《房地产及产业链对GDP的影响分析:大比重却小贡献,弱市下维稳为先》(17/01/06)

《对于H股地产大涨及A股地产逻辑的思考:周期未完、城市分化,看好一二线资源和强三线开发》(17/02/09)

《对三四线城市成交持续性的分析:当鬼城不再,强三线逆袭,料量价齐升》(17/02/28)

《对三四线城市成交持续性的分析2:棚改货币化为本轮三四线热销的核心驱动力》(17/03/29)

《北京等楼市政策点评:看淡调控的老生常谈吧,请重视棚改的投资主旋律》(17/03/30)

《国家设立雄安新区点评:雄起京津冀,安定百姓家,未来值期待》(17/04/05)

《房地产16年年报及17年1季报分析:行业基本面不差,但配置已降至历史新低》(17/05/02)

《三年棚改新规划点评:三四线短期棚改逻辑中期化,三四线住宅需求、下游消费和上游投资都将受益》(17/05/25)

《H股房企大涨及对A股房企影响分析:棚改货币化及集中度提升赋予龙头房企增量空间》(17/05/31)

《对房地产行业集中度的分析:规模效应加剧、集中度大增、强者更强》(17/06/05)

《对反常周期下龙头房企的优势分析:集中度快增、MSCI纳A,龙头基本面和估值双双提升》(17/06/22)

《对房地产小周期的深度研究-周期反常、经验失效,重构投资逻辑》(17/07/03)

《对房地产投资的定性及定量研究-土地及低基数推动Q3投资增速或超10%》(17/07/13)

《蓝光发展首次覆盖-雄踞西南谋全国,改弦更张助成长(强烈推荐)》(17/08/18)

《房地产行业2017年中报分析:业绩高位放缓、利润率改善,预收锁定率再提升(推荐)》(17/09/03)

《北辰实业首次覆盖-资源优质、业绩反转,京国改优质标的(强烈推荐)》(17/09/12)

《长效机制猜想:实为住房制度改革,并重在长效和稳定(继续看多龙头)》(17/11/13)

《2018-20年房地产行业展望:供给盛世已至,龙头风鹏正举》(17/12/11)

《新城控股深度报告-秉持无周期拿地,铸就快周转典范(强烈推荐)》(18/03/23)

《风鹏正举系列之万科A:三十载行业领跑,九万里鲲鹏展翅(强烈推荐)》(18/04/04)

《房地产政策研究专题:人才新政加速户籍城镇化,推动购房需求释放、体量客观》(18/05/10)

《房地产2018中期策略:行至水尽处,坐看云起时》(18/05/23)

《非标专题:非标压缩总量影响可控,融资集中度提升更值关注》(18/06/13)

《风鹏正举系列之保利地产深度:积极变革启征程,鹰击长空薄云天(强烈推荐)》(2018/07/05)

《风鹏正举系列之中南建设深度:中流击楫,南山可移(强烈推荐)》(18/07/23)

《风鹏正举系列之融创中国深度:融汇九州挥洒宏图,创业四海鸿鹄志展(强烈推荐)》(18/08/09)

《房地产行业2019年投资策略:寒夜将尽,曙光在前》(18/11/22)

《房地产周期复盘研究专题:周期轮回,踏雪寻梅》(18/12/25)

《居民杠杆率空间研究专题:城镇化决定加杠杆空间,极限支撑需求中枢12亿平》(18/12/25)

《风鹏正举系列之招商蛇口:聚萃招商百年积淀,力铸蛇口卓越之道(强烈推荐)》(19/01/25)

《风鹏正举系列之金地集团:坚守核心城市,提效赋能、谋局未来(强烈推荐)》(19/01/30)

《风鹏正举系列之阳光城:雨后阳光,梦想绽放(强烈推荐)》(19/02/22)

《首开股份深度报告:首家千亿地方国资房企,北京国企改革重要标的(强烈推荐)》(19/03/12)

《估值深度:政策改善、信用宽松,突破行业估值枷锁》(19/03/22)

《绿地控股跟踪报告:量质齐升的低估巨头,深度收益长三角一体化(强烈推荐)》(19/03/27)

《旭辉控股深度报告:十八舞象,行者无疆(强烈推荐) 》(19/04/01)

《房地产2019年中期策略:回归本源,拾级而上》(19/05/03)

《物业管理深度报告:朝阳行业,黄金时代》(19/05/16)

《中航善达深度报告:央企物管强强联合,非住宅龙头扬帆启航》(19/06/20)

《物管行业专题报告:三大独有特色,修筑护城河、造就蓝海市场》(19/07/14)

《大悦城深度报告:商业地产运营典范,核心资产价值标杆》(19/07/16)

《三四线市场深度报告:棚改退坡但余音绕梁,城市独立周期正当时》(19/07/28)

《保利地产深度报告:央企龙头、优势凸显,被低估的核心资产》(19/08/14)

《小周期延长的延伸研究:供给端调控,小周期延长,弱波动+强分化新格局》(19/08/20)

《中航善达重大事项点评:量组定价诚意十足,非住宅物管龙头成型》(19/08/25)

《商业地产行业深度报告系列之一:优质商业地产受益资产荒,流动性宽松驱动价值重估》(19/09/19)

《蓝光发展深度报告:嘉宝服务上市在即,物管当红望增厚估值》(19/10/13)

《2020房地产策略:稳中前行,多元开花》(19/11/11)

《大悦城跟踪报告:重组焕发活力,商业+产业协同拿地优势凸显》(19/11/19)

《非住宅物业深度:物管从小区走向城市,非住宅蓝海疆域无边》(19/11/20)

《新大正深度报告:聚焦非住宅优质赛道,资本赋能扬帆起航》(19/12/03)

《保利物业深度研究报告:央企物管龙头,启征黄金赛道 》(19/12/19)

《商业地产行业深度报告系列之二:商业地产迎机遇,存量经营估值优》(19/12/27)

《金科股份深度报告:渝派代表,多元激励,高质量成长》(20/01/12)

《复盘2003年:房地产稳态中短暂扰动,或促发逆周期调控弹性加大,优选钱多货多的优势房企》(20/02/02)

《政策点评:中央加大宏观政策调节力度,地方密集出台地产支持政策》(20/02/13)

《绿城服务深度报告:品质服务标杆,领跑黄金赛道》(20/02/21)

《龙湖集团深度报告:龙跃云津上,泛舟山湖间》(20/03/01)

《世茂房地产深度报告:三十而立再出发,积极变革铸辉煌》(20/03/19)

《美的置业深度报告:传承美的基因,铸造优质成长》(20/03/21)

《龙光地产深度报告:大湾区龙头,高质量成长》(20/3/24)

《永升生活服务深度报告:隽永升腾,优质成长》(20/4/21)

华创地产研究团队

—-—-华创地产研究期待您的关注与支持!—---

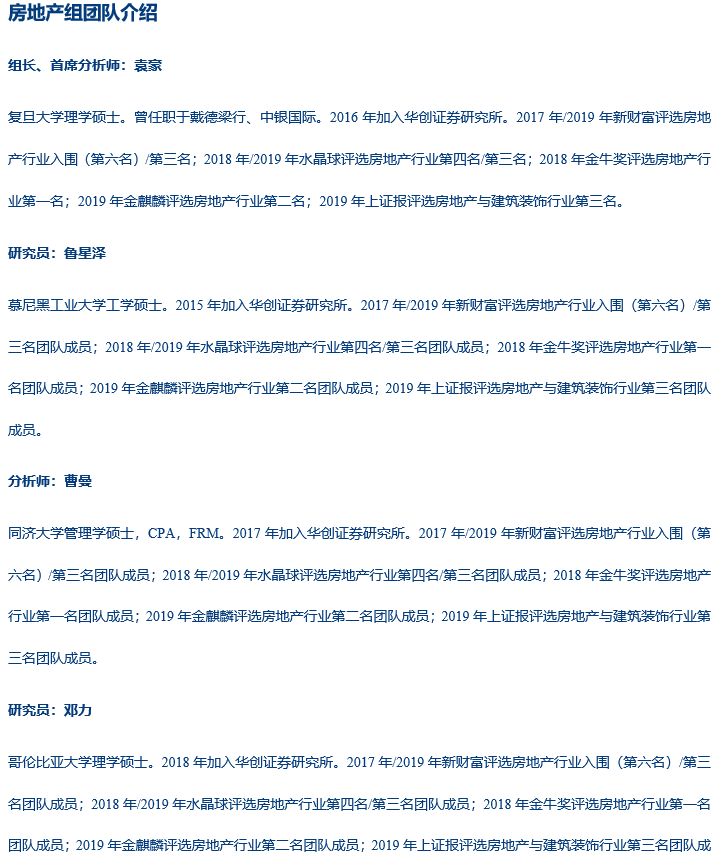

复旦大学理学硕士

曾任职于戴德梁行、中银国际

2016年加入华创证券研究所

慕尼黑工业大学工学硕士

2015年加入华创证券研究所

同济大学管理学硕士,CPA,FRM

曾任职于上海地产集团

2017年加入华创证券研究所

哥伦比亚大学理学硕士

2018年加入华创证券研究所

袁 豪 首席分析师

13918096573

鲁星泽 研究员

18390086688

曹 曼 研究员

13816593032

邓 力 研究员

19928735949