一、锂离子电池是当前的主流选择,电池快充技术快速迭代

动力电池是指用于电动汽车、混合动力汽车及其他电动设备的电池,主要提供动力源。根据电池的化学成分和工作原理,动力电池可以分为锂离子电池、镍氢电池、铅酸电池等。其中,锂离子电池因其高能量密度、长循环寿命和较轻的重量,成为当前动力电池的主流选择。

动力电池材料特性对比

参数 | 铅酸电池 | 镍镉电池 | 镍氢电池 | 锂离子动力电池 |

比能量/ (wh/kg) | 35~ 45 | 45~ 65 | 70~ 80 | 500 |

比功率/ (w/kg) | 60 | ≥190 | 160~235 | 315 |

体积比能量/ (wh/L) | 70 | 140 | 70~ 170 | 210~ 300 |

单位电压/V | 2 | 1.2 | 3.7 | |

工作湿度/°C | -20~ 45 | -20~ 50 | 10~50 | -10~ 60 |

月自放电率/% | 3.5~ 5 | 20~ 30 | 30~ 35 | 0~4 |

循环寿命/次 | 850 | ≥1100 | ≥1300 | ≥1500 |

记忆效应 | 无 | 无 | 有 | 有 |

优点 | 价格低 | 大倍率放电性能好 | 安全性能高 | 自放电小循环次数多 |

缺点 | 寿命短 | 造成环境污染 | 自放电率高 | 成本高 |

资料来源:观研天下数据中心整理

在电池行业,“C”指的是充电倍率,6C电池意味着具有更高充电峰值倍率的电池。具体来说,6C电池意味着电池能在其额定容量的六分之一时间内充满电,换算成实际时间,大约是10分钟内就能充电至80%。

根据观研报告网发布的《中国动力电池行业发展现状研究与投资前景预测报告(2025-2032年)》显示,随着动力电池技术的不断突破,现有液态锂离子电池能量密度逐渐接近“天花板”,动力电池快充技术迭代飞速,成为行业发展新方向。各大动力电池厂商竞相推出或即将发布超充、快充电池解决方案。

2024年国内快充电池新品(非完全统计)

品牌 | 产品 | 技术路线 | 技术亮点 |

瑞浦兰钧 | 问顶PEV系列 | 铁锂、三元 | 专属PHEV, S0C10%-80%仅需充电8到10分钟 |

欣旺达 | “闪充”电池3. 0 | 铁锂、三元 | 支持6C闪充,全场景实现10分钟充电至80%电量 |

中创新航 | “顶流”5C超快充电池 | 磷酸铁锂 | “顶流”超充5C, 5分钟补能300+km, 且低阻抗低产热 |

宁德时代 | 神行Plus | 磷酸铁锂 | 支持4C快充,续航里程可达1000km |

正力新能 | 正力.骐龙 | 半固态 | 46大圆柱电池、4C快充, 充电10分钟续航500公里 |

国轩高科 | G刻电池 | 铁锂、三元 | 5C超快充,充电9.8分钟补能80%,覆盖铁锂、碗酸铁锰锂和三元体系 |

亿纬锂能 | 0mnicell全能电池 | 三元 | 大圆柱电池,支持6C快充,可实现充电5分钟续航300公里 |

蜂巢能源 | 短刀快充电芯 | 铁锂、三元 | 支持5C、6C超快充 |

力神电池 | 6C超充电池 | 磷酸铁锂 | 支持6C超快充,充电8分钟10-80%S0C |

资料来源:公开数据整理

近年来,包括宁德时代、比亚迪、国轩高科、亿纬锂能(维权)、孚能科技、蜂巢能源、瑞浦兰钧、力神电池、欣旺达等头部电池企业,都已布局大电量电池的研发和升级,以满足市场需求。

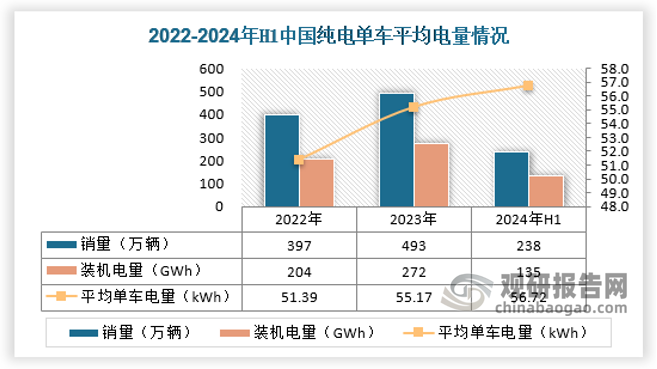

2024年上半年国内纯电动乘用车平均单车电量达56.72kWh,呈现逐年增长趋势,这是市场需求导向与技术进步双重作用下的结果。与此同时,70kWh以上高电量份额逐年扩大,反映了市场对长续航车型的青睐;50kWh以下低电量市场份额出现下滑,凸显了市场结构的优化与升级。这一现象不仅为动力电池企业指明了产品升级与技术创新的新方向,也预示着电动汽车市场正朝着更高效、更环保的方向发展。

资料来源:Gasgoo,观研天下数据中心整理

资料来源:Gasgoo,观研天下数据中心整理二、碳酸锂成本大幅下降,磷酸铁锂电池综合优势较为明显

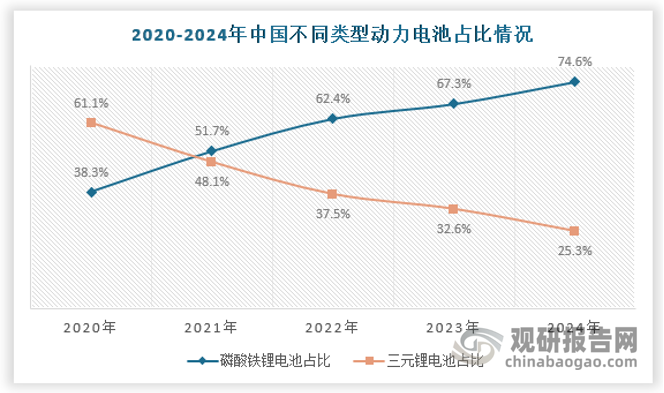

据中国汽车动力电池产业创新联盟发布的数据,2024年我国动力电池累计装车量548.4GWh,累计同比增长41.5%。从技术路线占比看,2024年,磷酸铁锂电池累计装车量409.0GWh,占总装车量的74.6%,同比增长56.7%,12月的装车量占比更是高达80.9%。相比之下,三元电池累计装车量139.0GWh,占比25.3%,同比增长10.2%。磷酸铁锂电池凭借低成本和高安全性优势,市场份额持续扩大。

资料来源:创新联盟,观研天下数据中心整理

资料来源:创新联盟,观研天下数据中心整理对比磷酸铁锂、三元锂电池的技术特性,可以看出磷酸铁锂电池在安全性、经济性、原材料丰富度和循环寿命方面优势明显,而三元锂电池在能量密度、低温性能和充电效率方面优势明显。因此,磷酸铁锂电池技术更适合用于中短距离用车(中低端车型)、电动自行车、储能等场景;三元锂电池技术更适用于长距离用车(高端车型)、消费电子、医疗等场景。

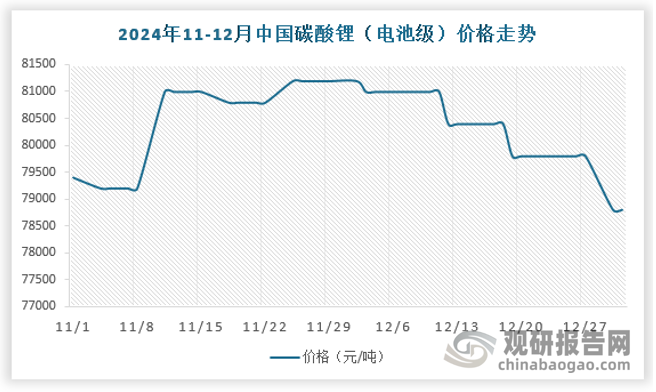

碳酸锂价格较之前顶峰的60万元/吨,下降至目前的8万元/吨左右,降幅超80%,带动动力电池价格下调,助力大电量电池包在越来越多的新车型,尤其是中高端车型上实现配套。

资料来源:观研天下数据中心整理

资料来源:观研天下数据中心整理目前主流应用的动力电池成组率在60%-70%,磷酸铁锂电池系统能量密度一般在100Wh/kg-160Wh/kg,三元锂离子电池系统在150Wh/kg-200Wh/kg。头部电池企业研发的更高能量密度、更大容量的电芯,及更高成组率的系统,使得在相同体积/重量下的电池包电量不断提高,可以满足市场新需求。

动力电池PACK(电池包)和储能PACK(电池包)在结构设计上有一些显著的区别,这些区别主要源于它们的应用场景、工作环境和性能要求的不同。动力电池注重高功率密度、轻量化,用于汽车等需快速充放电场景;储能电池追求高能量密度、长寿命,用于家庭、商业储能等需长时间稳定输出场景。

动力电池PACK和储能PACK性能指标区别

指标 | 动力电池 | 储能电池 |

能量密度 | 高功率密度,适合短时间高功率输出 | 高能量密度,适合长时间能量储存和释放 |

冷却系统 | 通常采用液冷系统,散热效率高 | 通常采用风冷或自然冷却系统,成本较低 |

防护等级 | 需要更高的防护等级,如IP67,以应对复杂的工作环境 | 防护等级相对较低,如IP54,但仍需适应户外环境 |

机械强度 | 需要承受车辆行驶中的振动和冲击 | 需要承受长期的静态负荷 |

成本效益 | 成本较高,追求高性能和轻量化 | 成本效益较高,追求长寿命和高能量密度 |

资料来源:观研天下数据中心整理

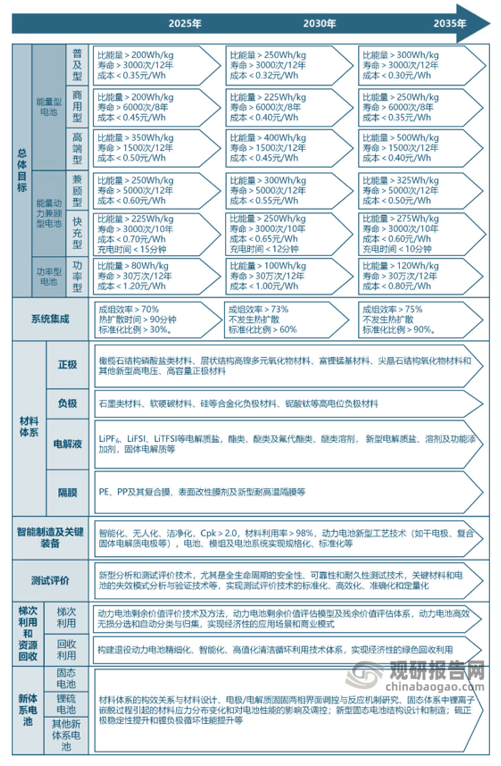

2020年由工业和信息化部指导、中国汽车工程学会发布了《节能与新能源汽车技术路线图2.0》,其中动力电池路线图涵盖了能量型、能量功率兼顾型(含快充电型)和功率型三大类别动力电池,同时包含了动力电池关键材料、系统集成、制造装备、测试评价、梯次利用和回收以及新体系电池等重点技术。

与技术路线图1.0版相比,本路线图对动力电池的技术方向和产品应用领域进行了拓展,电池系统集成的内容也移到电池路线图部分,产品涵盖乘用车和商用车两大应用领域,实现了动力电池的技术方向、产品应用和全产业链内容的全覆盖。

动力电池技术路线图以能量型动力电池、能量功率兼顾型动力电池和功率型动力电池等重点产品的比能量、能量密度、比功率、成本、安全性能等得到全面提升为核心目标,提出发展高比容量和热稳定性好的正负极材料、耐高温隔膜材料、耐高压阻燃电解液等关键材料技术,系统集成技术、智能制造技术及装备、测试评价技术、梯次利用与回收技术,并布局全固态锂离子和锂硫电池等新体系电池研发。

中国动力电池总体路线图

资料来源:《节能与新能源汽车技术路线图2.0》

资料来源:《节能与新能源汽车技术路线图2.0》三、方形电池占据我国动力电池主要份额,钠离子电池发展空间较大

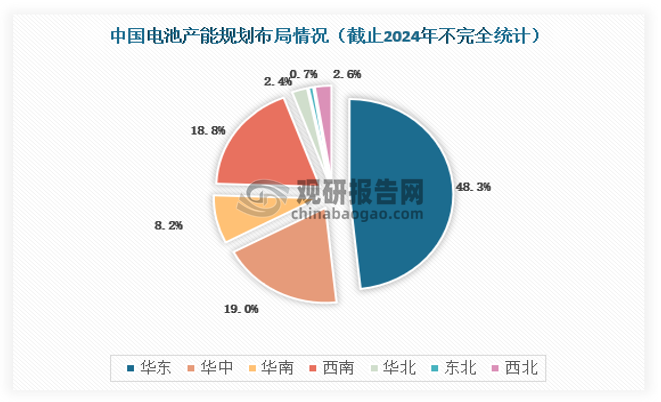

中国目前电池总产能规划已超过5000 GWh,其中,华东地区凭借整车厂集中、产业配套完备、人才聚集度高、政策支持力度大、营商环境良好等优势,成为电池厂商布局的核心区域,规划产能超过2230 GWh,占总规划产能的48%;华中地区以880 GWh电池规划产能位列第二,占总规划产能的19%;西南地区以电池规划产能870 GWh紧随其后,占总规划产能的18%。同时电池产业的投资重点正在向西南地区转移,产能增长迅速,尤其四川成为电池产业链企业布局的重点地区,其原因在于西南的锂资源、绿电、土地及人力成本等优势。

资料来源:GAST,观研天下数据中心整理

资料来源:GAST,观研天下数据中心整理2024年国内动力电池企业装车量TOP10,宁德时代、比亚迪、中创新航排名前三。其中,宁德时代以246.01GWh,市占比45.08%稳居第一;比亚迪135.02GWh,占比24.74%排名第二;中创新航36.48 GWh,占比6.68%稳居第三。

2024年国内动力电池企业装车量TOP10

序号 | 企业名称 | 装车量(GWh) | 占比 |

1 | 宁德时代 | 246.01 | 45.08% |

2 | 比亚迪 | 135.02 | 24.74% |

3 | 中创新航 | 36.48 | 6.68% |

4 | 国轩高科 | 25.04 | 4.59% |

5 | 亿纬锂能 | 18.7 | 3.43% |

6 | 蜂巢能源 | 17.36 | 3.18% |

7 | 欣旺达 | 15.79 | 2.89% |

8 | 瑞浦兰钧 | 12.14 | 2.22% |

9 | 正力新能 | 9.85 | 1.80% |

10 | 爱尔集新能源 | 7.66 | 1.40% |

资料来源:创新联盟,观研天下数据中心整理

根据封装方式的不同,动力锂电池技术路线可分为软包、方形和圆柱。从技术路线的市场份额情况来看,方形电池占据我国动力电池的主要份额,204年我国方形电池占比约为80%以上,软包和圆柱市场占比远小于方形电池。

国内不同封装类型动力锂电池产品情况

封装类型 | 方形电池 | 圆柱电池 | 软包电池 |

主流品牌 | CATL、三星SDI、国轩高科 | 松下、三洋、亿纬锂能 | LG化学、孚能科技、蜂巢能源、 |

常见配备车型 | 蔚来汽车 | 特斯拉 | 奔驰EQC |

理想ONE | 零跑S01 | 奥迪e-tron | |

比亚迪 | 奇瑞eQ1 | 保时捷Taycan | |

丰田汽车 | 江淮iEV6E | 领克插电混动 |

资料来源:观研天下数据中心整理

钠电池处于行业发展早期,尚未进入产能竞赛阶段,产能布局总体呈现小而散的特点。除头部企业单项目产能规划在25~30 GWh,其他企业的项目规模普遍小于10 GWh,各企业产能总规划达到350 GWh以上。

在技术路线选择方面,具有能量密度优势的、适用于低速车的层状氧化物受到更多企业的青睐,部分企业选择有循环寿命优势的聚阴离子钠电池用于储能,少部分企业在探索普鲁士蓝技术路线。

在区域布局上,钠离子电池的布局以华东为核心,但在西北也规划了较多产能,以满足储能需求。

国内相关钠离子电池产品(不完全统计)

企业 | 主导产品及解决方案 | 产品特点 | 发布时间 |

海辰储能 | 首款电力储能专用钠离子电池∞Cell N162Ah | 采用聚阴离子(磷酸焦磷酸铁钠正极搭配硬碳负极)的技术路线,专为宽温高倍率储能场景而生,在循环性能、宽温域和大倍率充放电性能以及能量效率等方面具有显著优势 | 2024年12月12日 |

比亚迪 | 钠离子电池储能系统产品——MC Cube-SIB ESS | 采用比亚迪长刀片电池技术和“CTS超级集成设计”,容量为2.3MWh,标称电压为1200V,电压范围为800V-1400V | 2024年12月1日 |

华为 | “电解质添加剂及制备方法、电解质及钠离子电池”专利 | 能够有效地抑制正极与电解液之间可能发生的副反应,减少电池内部的能量损耗和性能衰减,有望从根本上改善钠电池库仑效率低、循环寿命差等关键问题 | 2024年11月22日 |

宁德时代 | 第二代钠离子电池 | 和初代的钠离子电池相比,第2代产品提升了电池的能量密度、低至零下40 度的耐低温性能、更高的安全性,以及更广泛的应用平台,预计最快2025 年就能试产、2027 年商用化量产 | 2024年11月18日 |

派能科技 | 实现钠电产品小规模量产及交付 | 核心优势在于低温性能,能够解决冬天低温环境下长续航运行的痛点 | 2024年11月13日 |

传艺钠电 | 18650圆柱形电芯、26700圆柱形电芯、71173204方 形铝壳电芯等,以及正极材料、负极材料、钠(锂)电解液等材料 | 其高能量密度和长循环寿命满足了用户对高效、耐用电池的需求:其优异的安全性能则为用户提供了更加安全可靠的储能解决方案 | 2024年8月8日 |

众钠能源 | 高倍率硫酸铁钠钠离子电芯NFS-50 | 具备高安全、大倍率、长寿命、低温升的核心优势,拥有50Ah 容量,标称电压3. 6V,能量密度100Wh/kg, 循环寿命大于5000次,充放电温度支持-20 ~55S℃。相比同等,性能的锂电产品,NFS-50的成本降低了50% | 2024年4月2日 |

鹏辉能源 | 91Ah和3050mAh钠离子电芯 | 两款电芯在能量密度上突破145Wh/kg,同时在寿命上可达3000周。其具有宽温程工作特性,放电温度区间在-40℃~55℃,-20℃放电容量>90%,60℃ 存储7天后的容量恢复率>96% | 2023年4月7日 |

昆宇电源 | 方形钠离子电芯 | 更宽温域,匹配-40℃-55℃; 叠片工艺,能量密度提升30%,倍率性能更优;高性价比;高精度防爆阀设计,安全性高 | 2022年9月 |

资料来源:ESCN,观研天下数据中心整理

钠电池的发展前景与碳酸锂价格走势强相关,若碳酸锂价格持续处于低位,钠电池的市场空间及产业化进程将受到限制,若锂价处于上升周期,则会刺激钠电池发展。当然从战略层面上看,钠离子电池发展仍具有积极的意义,钠电池需求预计2030年和2035年分别可达到130 GWh和250 GWh,若当前规划产能全部落地,可满足未来市场需求。(cyy)