(转自:德邦证券研究)

投资要点

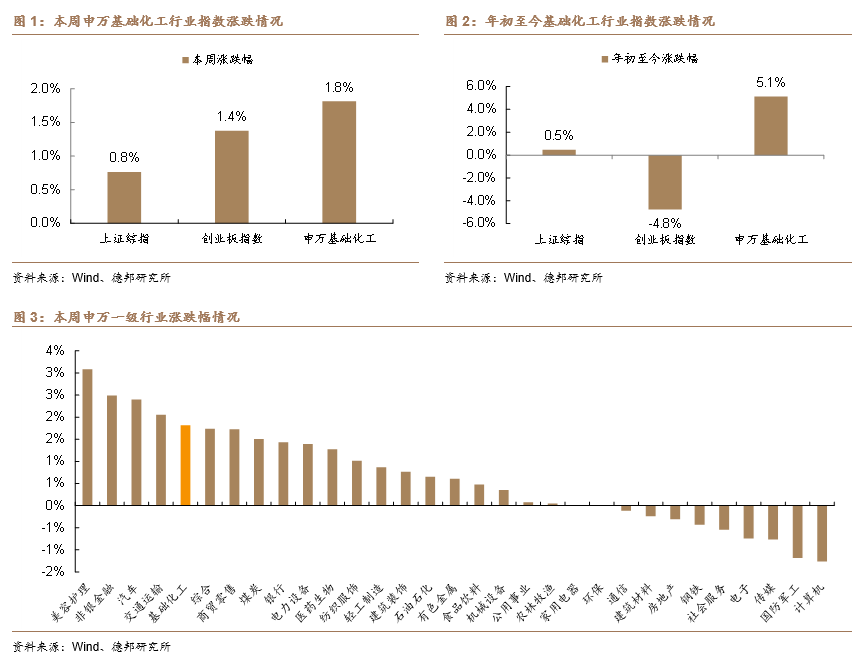

本周基础化工板块表现好于大盘。根据Wind,本周(5/9-5/16)上证综指涨跌幅为+0.8%,创业板指数涨跌幅为+1.4%;申万基础化工行业指数涨跌幅为+1.8%,在全部31个行业板块中位列第5位,跑赢上证综指1.1个百分点,跑赢创业板指数0.4个百分点。年初至今,上证综指涨跌幅为+0.5%,创业板指数涨跌幅为-4.8%;申万基础化工行业指数涨跌幅为+5.1%,跑赢上证综指4.7个百分点,跑赢创业板指数9.9个百分点。

核心观点:

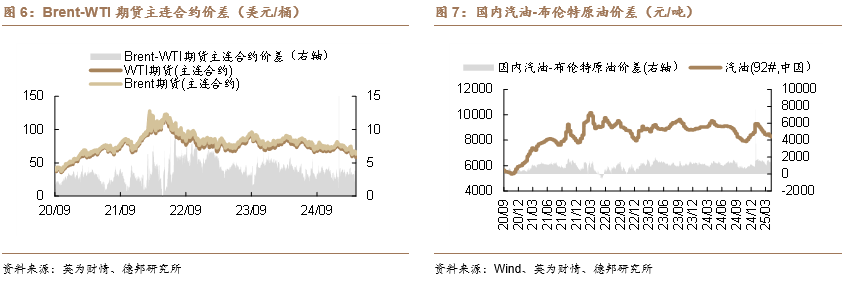

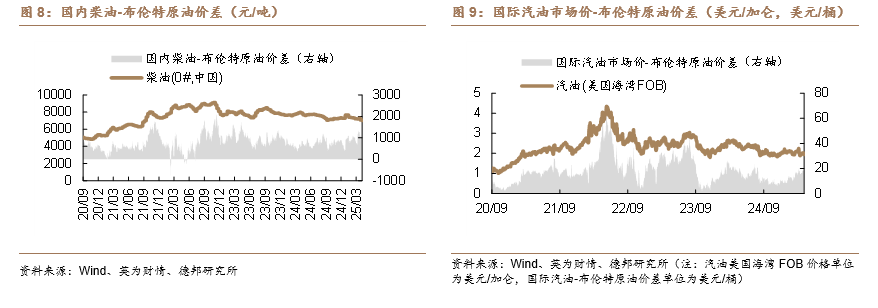

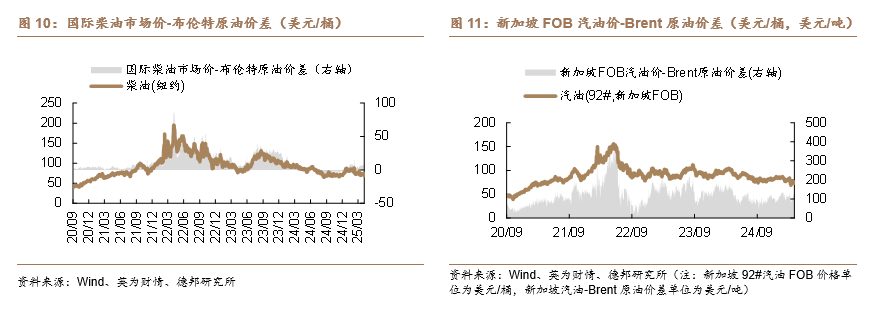

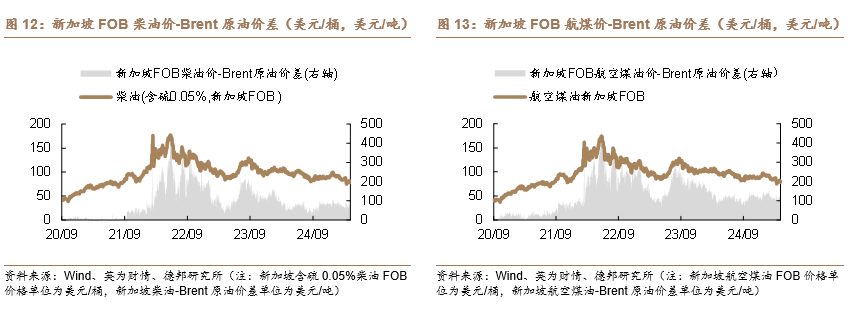

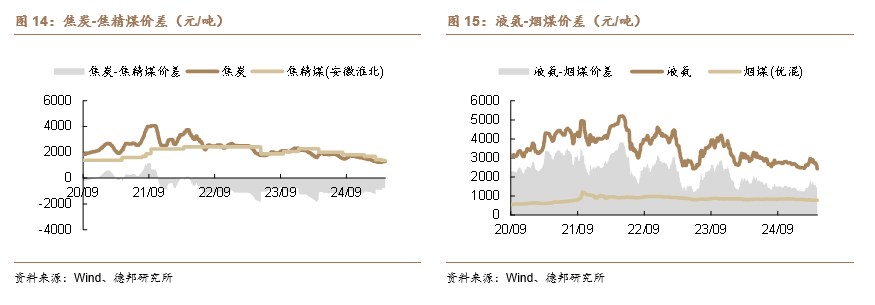

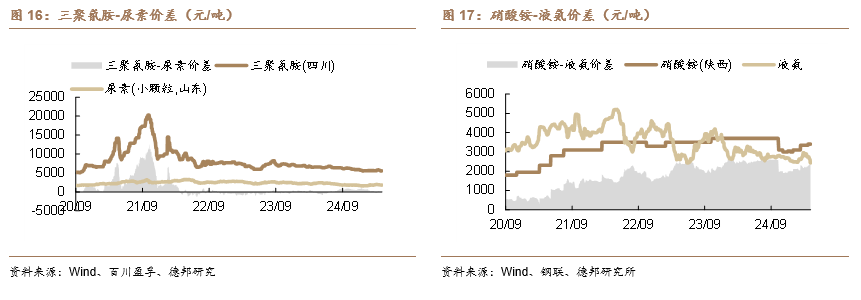

价格提升&成本改善,化工品基本面回暖。中美关税政策大幅缓和提振全球经济信心,带动化工品需求回暖,同时90天暂缓窗口期短期刺激抢出口需求,部分化工品价格快速回升。在我们监测的 386 种化工品价格中,本周有92 种化工品价格上涨,其中己二胺、丁二烯、纯苯、PX、对二甲苯、苯乙烯等产品涨幅居前,环比上涨幅度均在10%以上。成本端主要原材料原油和煤炭价格处于底部区间,截至5/16,布伦特油价65.41美元/桶,秦皇岛港动力煤价格670元/吨,分别位于2021年至今19%和33%分位,化工品成本端压力显著缓解。在我们监测的138种化工品价差中,本周63种化工品价差增长。向后展望,进入5月油价走势逐步企稳,在60-65美元/桶区间底部震荡,煤炭在供需宽松的格局下价格或仍承压,有望进一步推动化工品成本改善。

在建项目逐步落地,龙头估值预期修复。受此前不确定性关税风险和国际油价中枢下挫影响,化工龙头股估值显著回调,以万华化学为例,截至5/16 PE为14.92,处于近五年11%分位。现阶段化工主要龙头公司重点项目逐步进入投产阶段,包括万华化学(乙烯二期4月投产,40万吨POE预计年底投产)、宝丰能源(内蒙项目已于3月全面投产,5月完成产能爬坡)、华鲁恒升(酰胺原料升级优化项目2月投产)、卫星化学(α-烯烃综合利用高端新材料产业园项目预计年底陆续投产)、龙佰集团(2025 年完成资源整合,预计钛矿产能将增加至248万吨/年)、盐湖股份(新建年产4万吨锂盐基础一体化项目预计今年生产3000吨碳酸锂)等,增量兑现叠加供需回暖,看好龙头白马估值修复。

化工资本开支同比走弱,产能周期拐点再确认。此前在《2025年化工年度展望:起承转合》中我们指出,化工行业资本开支、在建工程、固定资产同比增速分别在2021、2022、2023年出现向下拐点,同时资本开支表现彼时已连续四个季度同比为负(2023Q4-2024Q3),化工企业扩产意愿走弱,行业产能扩张正逐步趋于理性。从最新数据来看,2024Q4和2025Q1化工行业资本开支同比分别为-19.6%和-10.6%,产能周期拐点再确认,供给端有望迎来边际改善。建议关注:万华化学、华鲁恒升、宝丰能源、卫星化学、龙佰集团、盐湖股份、恒力石化、荣盛石化、巨化股份、桐昆股份、新凤鸣。

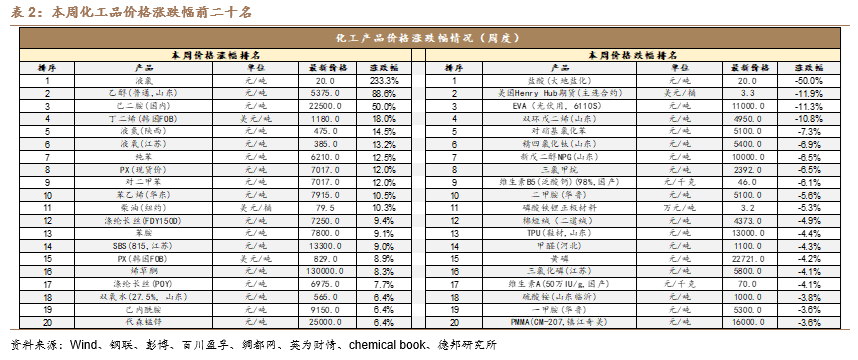

产品价格涨跌情况:本周(5/9-5/16)化工品价格涨幅前十名为:液氯(+233.3%)、乙醇(普通,山东)(+88.6%)、己二胺(国内)(+50%)、丁二烯(韩国FOB)(+18%)、液氮(陕西)(+14.5%)、液氧(江苏)(+13.2%)、纯苯(+12.5%)、PX(现货价)(+12%)、对二甲苯(+12%)、苯乙烯(华东)(+10.5%)。本周(5/9-5/16)化工品价格跌幅前十名为:盐酸(大地盐化)(-50%)、美国Henry Hub期货(主连合约)(-11.9%)、EVA(光伏用,6110S)(-11.3%)、双环戊二烯(山东)(-10.8%)、对硝基氯化苯(-7.3%)、精四氯化钛(山东)(-6.9%)、新戊二醇NPG(山东)(-6.5%)、三氯甲烷(-6.5%)、维生素B5(泛酸钙)(98%,国产)(-6.1%)、二甲胺(华鲁)(-5.6%)。

投资建议:①核心资产进入长期配置价值区间。当下化工品盈利或已筑底,基本面下行风险充分释放,化工白马有望迎来估值与盈利双击修复。关注:宝丰能源、万华化学、华鲁恒升、卫星化学。②供给短缺或约束的行业率先迎来弹性。部分化工品的供给端已出现扰动,关注相关企业涨价带来的业绩弹性。维生素:浙江医药、新和成、能特科技。三氯蔗糖:金禾实业。制冷剂:巨化股份、三美股份、东岳集团。涤纶长丝:桐昆股份、新凤鸣。③重视需求确定性向上的方向。关注:民爆:易普力、江南化工、广东宏大、雪峰科技、高争民爆等。改性塑料:金发科技、会通股份、国恩股份。复合肥:史丹利、新洋丰、云图控股等。④重视化工高分红资源股价值重估。新国九条引领资本市场高质量发展,高分红资产有望迎来价值重估。关注:磷矿:云天化、芭田股份、川恒股份。钛矿:龙佰集团。天然碱:远兴能源。原油:中国海油、中国石油、中国石化。

风险提示:宏观经济下行风险,原料价格大幅波动,下游需求不及预期,产能大幅扩张风险,安全生产与环保风险,企业经营风险等。

正文

1. 核心观点

政策发力引领供需格局改善,关注化工顺周期投资机会。自2024年9月中央政治局会议以来,地产消费等一揽子政策陆续出台,有望消除市场前期担忧、提振经济信心,化债和稳定房地产等政策也有望带动终端化工品需求。结合供给端,本轮自2021年以来的化工扩产周期或已步入尾声,此前《政府工作报告》再设单位GDP能耗降低具体目标,新“国九条”出台引领高质量发展,化工行业或迎新一轮供给侧改革,国内供给侧有望边际大幅改善。此外,本轮扩产过程中,中国化工凭借后来居上的规模、管理、研发等优势,正在加速抢占全球市场份额。我们认为,化工行业有望进入新一轮长景气周期。当下的化工投资主线包括四个方面:

1)核心资产进入长期配置价值区间。当下化工品盈利或已筑底,基本面下行风险充分释放,化工白马有望迎来估值与盈利双击修复。关注:宝丰能源、万华化学、华鲁恒升、卫星化学。

2)供给短缺或约束的行业率先迎来弹性。部分化工品的供给端已出现扰动,关注相关企业涨价带来的业绩弹性。①维生素:巴斯夫停产与帝斯曼业务剥离,行业格局或已重大改变,本轮行情有望超预期。关注:浙江医药、新和成、能特科技。②三氯蔗糖:进入长协订单旺季龙头挺价意愿较强,本轮涨价有望超预期。关注:金禾实业。③制冷剂:2025年初步配额方案符合预期,二代加速淘汰趋势不变,三代利空风险出尽,叠加内外贸双旺态势,制冷剂已开启新一轮涨幅。关注:巨化股份、三美股份、东岳集团。④涤纶长丝:回调后当前赔率较高,据百川盈孚数据显示,下游织造并不悲观,旺季有望迎来价格价差弹性。关注:桐昆股份、新凤鸣。

3)重视需求确定性向上的方向。①民爆:新疆、西藏等省份需求高增有望持续,债务省份需求弹性可期,产能约束格局优化长逻辑有望迎来板块价值重估。关注:易普力、江南化工、广东宏大、雪峰科技、高争民爆等。②改性塑料:受益于设备更新和消费品以旧换新的方案的政策,改性塑料行业充分受益,此外,原料PP、PE、PS、ABS等与油价关联度较高,油价下行有望带来成本改善。关注:金发科技、会通股份、国恩股份。③复合肥:龙头集中度持续提高,复合肥长逻辑渗透率提升。关注:史丹利、新洋丰、云图控股等。

4)重视化工高分红资源股价值重估。新国九条引领资本市场高质量发展,高分红资产有望迎来价值重估。①磷矿:云天化、芭田股份、川恒股份。②钛矿:龙佰集团。③原油:中国海油、中国石油、中国石化。

2. 化工板块整体表现

本周申万基础化工行业指数环比上涨。根据Wind,本周(5/9-5/16)上证综指涨跌幅为+0.8%,创业板指数涨跌幅为+1.4%;申万基础化工行业指数涨跌幅为+1.8%,在全部31个行业板块中位列第5位,跑赢上证综指1.1个百分点,跑赢创业板指数0.4个百分点。年初至今,上证综指涨跌幅为+0.5%,创业板指数涨跌幅为-4.8%;申万基础化工行业指数涨跌幅为+5.1%,跑赢上证综指4.7个百分点,跑赢创业板指数9.9个百分点。

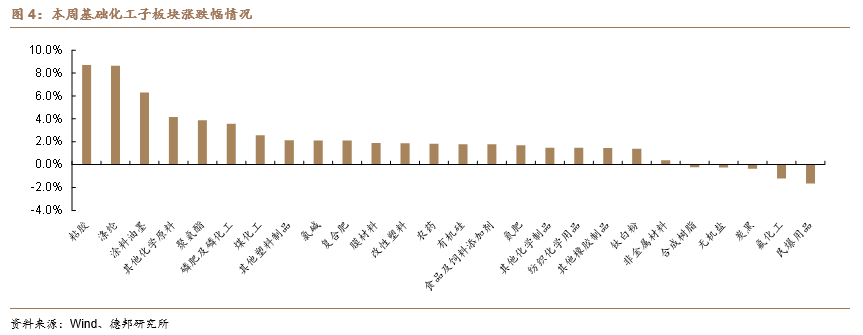

细分板块看,在基础化工26个子板块中,21个子板块上涨,5个子板块下跌。本周子板块涨跌幅前五名分别为:粘胶(+8.7%)、涤纶(+8.6%)、涂料油墨(+6.3%)、其他化学原料(+4.2%)、聚氨酯(+3.9%);本周子板块涨跌幅后五名分别为:民爆用品(-1.7%)、氟化工(-1.2%)、炭黑(-0.4%)、无机盐(-0.3%)、合成树脂(-0.2%)。

3. 化工板块个股表现

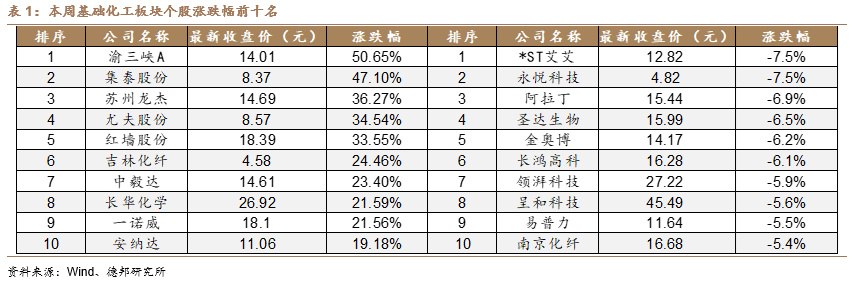

在基础化工板块424只股票中,本周303只股票上涨,110只股票下跌,11只股票持平。本周个股涨幅前十名分别为:渝三峡A(+50.6%)、集泰股份(+47.1%)、苏州龙杰(+36.3%)、尤夫股份(+34.5%)、红墙股份(+33.6%)、吉林化纤(+24.5%)、中毅达(+23.4%)、长华化学(+21.6%)、一诺威(+21.6%)、安纳达(+19.2%)。本周个股跌幅前十名分别为:*ST艾艾(-7.5%)、永悦科技(-7.5%)、阿拉丁(-6.9%)、圣达生物(-6.5%)、金奥博(-6.2%)、长鸿高科(-6.1%)、领湃科技(-5.9%)、呈和科技(-5.6%)、易普力(-5.5%)、南京化纤(-5.4%)。

4. 重点公司公告

嘉澳环保:公司发布关于子公司收到增资款的公告。2025年5月9日,连云港嘉澳已取得bp支付的第二期付款为1.4亿元人民币。

凯龙股份:公司拟将“葫芦岛凌河化工集团有限责任公司电子雷管生产技术改造项目”的部分募集资金1.8亿元用于收购天神实业持有的东神天神51%股权。

芭田股份:公司发布2025年股票期权与限制性股票激励计划(草案)公告。本激励计划拟向激励对象授予权益总计2300万股,涉及的标的股票种类为人民币A股普通股,约占本激励计划草案公布日公司股本总额的2.39%。

亚星化学:公司拟向专业投资者非公开发行不超过人民币2.2亿元公司债券。

泰和新材:公司拟出资人民币4698万元认购泰和电新新增注册资本4698万元,拟出资人民币3000万元认购泰和乐彩新增注册资本3000万元,本次增资扩股事项不会导致公司合并报表范围变更。

盐湖股份:公司与高地资源、兖矿能源和EMR资本签署了《项目合作意向书》,公司有意向以3亿美元左右现金认购高地资源发行的普通股,成为高地资源的最大股东并在交割时享有对高地资源的控制权。公司将通过一系列治理安排,实现对兖煤加拿大、高地资源及其下属Southey钾矿项目和Muga项目的实际控制。

南京化纤:公司拟进行重大资产置换、发行股份及支付现金购买资产并募集配套资金:1)重大资产置换:公司拟将其持有的全部资产、负债与新工集团持有的南京工艺52.98%股份中的等值部分进行资产置换。2)发行股份及支付现金购买资产:公司拟向新工集团发行股份,购买其持有的南京工艺52.98%股份与置出资产的差额部分。同时公司拟向新工基金、机电集团、新合壹号、诚敬壹号、新合贰号、诚敬贰号、亨升投资、和谐股份、南京高发、埃斯顿、大桥机器、巽浩投资、上海渝华共13名对象发行股份及支付现金,购买其合计持有的南京工艺47.02%股份。3)募集配套资金:公司拟向包括新工集团在内的不超过35名特定投资者发行股份募集配套资金不超过5亿元,募集配套资金总额不超过本次交易中以发行股份方式购买资产交易价格的100%,且发行股份数量不超过本次交易前上市公司总股本的30%。其中,新工集团拟认购募集配套资金不低于1亿元。

乐凯胶片:公司“年产5000万平方米多功能涂布复合材料技改扩建项目”已建设完成,进入试生产阶段。

神马股份:公司发布拟使用已终止的募投项目部分剩余募集资金实施新增募投项目的补充公告,包括:1)20万吨尼龙6切片项目,项目投资为8.99亿元,拟使用已止的“年产24万吨双酚A项目(二期)”剩余募集资金中的3.28亿元投入本项目,剩余资金缺口由公司使用自有或自筹资金补足。2)5万吨己二腈项目,项目投资为14.87亿元,公司拟使用已终止的“年产24万吨双酚A项目(二期)”剩余募集资金中的2.73亿元投入本项目,剩余资金缺口由公司使用自有或自筹资金补足。

卓越新能:公司拟对“年产10万吨烃基生物柴油生产线项目”达到预定可使用状态的时间进行调整,原预计达到可使用状态日期为2023年6月,第一次变更后预计达到可使用状态日期为2025年6月,本次变更后预计达到可使用状态日期为2025年12月。

凯美特气:公司控股子公司凯美特电子特种气体公司光刻气产品(Kr/Ne、Ar/Ne/Xe)通过了GIGAPHOTON的合格供应商认证。

云南能投:公司同意云南省盐业有限公司昆明盐矿采用机械蒸汽再压缩(MVR)技术实施昆明盐矿60万吨/年制盐节能降碳技术改造项目,项目总投资4.48亿元。

永东股份:公司拟向特定对象发行股票募集资金总额不超过3.65亿元(含本数),扣除相关发行费用后2×10万吨/年蒽油深加工项目和补充流动资金。

湖北宜化:1)公司拟以支付现金方式,受让宜化集团持有的宜昌新发投100%股权。本次交易完成后,公司持有宜昌新发投100%股权,宜昌新发投成为上市公司全资子公司,上市公司持有新疆宜化股权比例将由35.597%上升至75.00%。2)为践行“长江大保护”政策,公司对公司本部、宜化肥业、太平洋化工、宜都分公司等旧厂区分步实施停产搬迁,拟逐步降低生产负荷至2025年6月底前关停,并以搬迁为契机,将宜化肥业具备的66万吨/年磷酸二铵产能、公司本部具备的10万吨/年保险粉产能和10万吨/年烧碱产能、宜都分公司具备的5万吨/年烧碱产能和4万吨/年季戊四醇产能等相关产能置换至宜昌市姚家港化工园田家河片区,加快建设技术密集度高、生态经济效益显著、资源集约利用的现代化工产业集群。

宝丰能源:公司拟回购资金总额不低于人民币10亿元、不高于人民币20亿元,回购股份拟作为公司实施员工持股计划或股权激励的股票来源。

中油工程:1)公司所属全资子公司中国石油集团工程有限公司将出资4000万元人民币设立中石油(北京)项目管理有限公司,并持有其100%股权。2)近日,公司所属全资子公司中国石油工程建设有限公司收到业主道达尔能源发来的伊拉克阿塔维油田气体处理厂EPSCC项目授标函,建设日处理320百万立方英尺(MMSCFD)的天然气处理装置,预计合同额16.01亿美元(约115.38亿元人民币),项目达成临时验收的计划工期为39个月。

江瀚新材:公司拟以集中竞价方式回购股份,用于减少注册资本或将股份用于员工持股计划或者股权激励,预计回购金额2亿元~4亿元,回购价格上限30元/股,回购股份数量666.67万股~1333.33万股,回购股份占总股本比例1.79%~3.57%。

国风新材:2025年5月16日,化法电子级聚酰亚胺薄膜生产线投料试车。

联瑞新材:1)公司拟向不特定对象发行可转换公司债券,募集资金总额不超过人民币7.2亿元(含7.2亿元),扣除发行费用后将用于投入高性能高速基板用超纯球粉体材料项目、高导热高纯球形粉体材料项目以及补充流动资金。2)公司更正2025年一季度合并现金流量表部分数据,更正后2025Q1经营活动产生的现金流量净额为2146.06万元,更正前为1898.35万元。

广汇能源:公司控股股东广汇集团于2025年5月16日与富德寿险、富德金控分别签署了《关于广汇能源股份有限公司之股份转让协议》,拟以协议转让方式将所持公司无限售流通股股份9.76亿股予以转让,占公司总股本15.03%。协议转让完成后,富德寿险持有公司股份6.39亿股,占公司总股本9.83%,富德金控持有公司股份3.38亿股,占公司总股本5.20%;广汇集团持有公司股份13.03亿股,占公司总股本20.06%,仍为公司控股股东。

5. 产品价格及价差变动分析

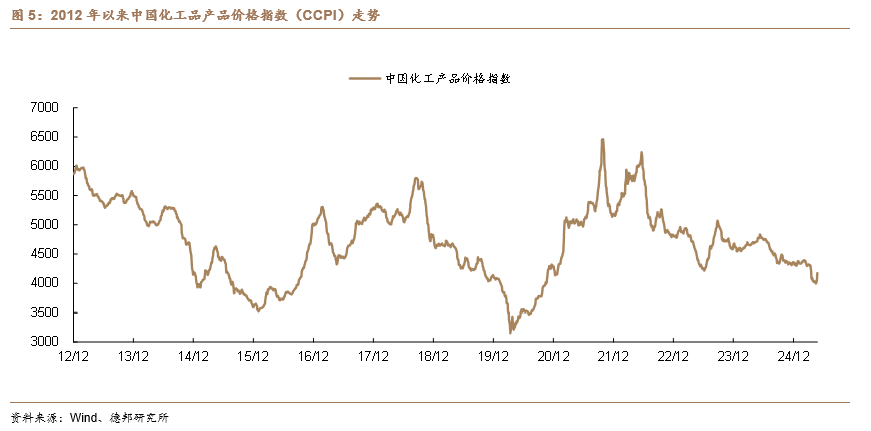

本周中国化工品价格指数环比上涨。截至5月15日,中国化工品价格指数(CCPI)录得4175点,较上周+3.8%,较年初-3.1%。

5.1. 产品价格变动分析

在我们监测的386种化工品中,本周有92种化工品价格上涨,207种化工品价格持平,87种化工品价格下跌。

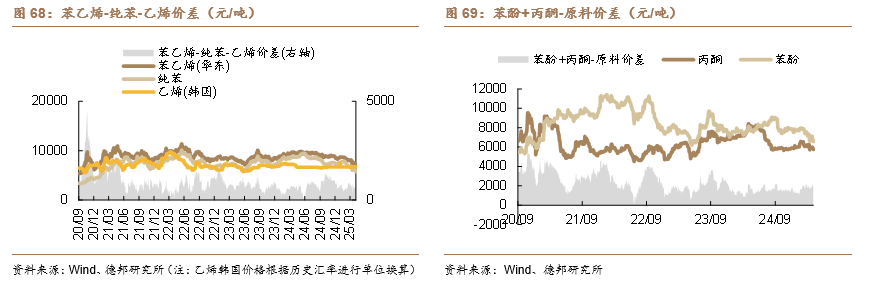

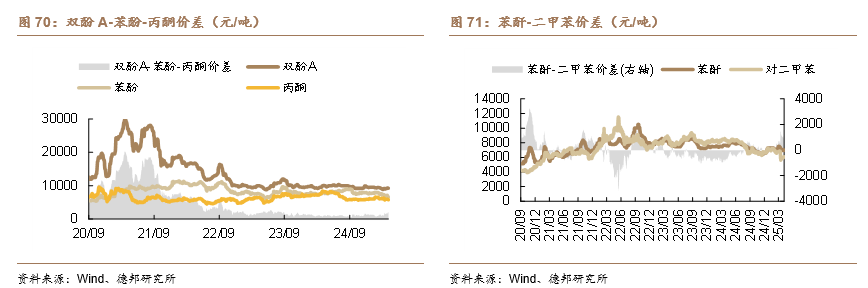

本周化工品价格涨幅前十名为:液氯(+233.3%)、乙醇(普通,山东)(+88.6%)、己二胺(国内)(+50%)、丁二烯(韩国FOB)(+18%)、液氮(陕西)(+14.5%)、液氧(江苏)(+13.2%)、纯苯(+12.5%)、PX(现货价)(+12%)、对二甲苯(+12%)、苯乙烯(华东)(+10.5%)。

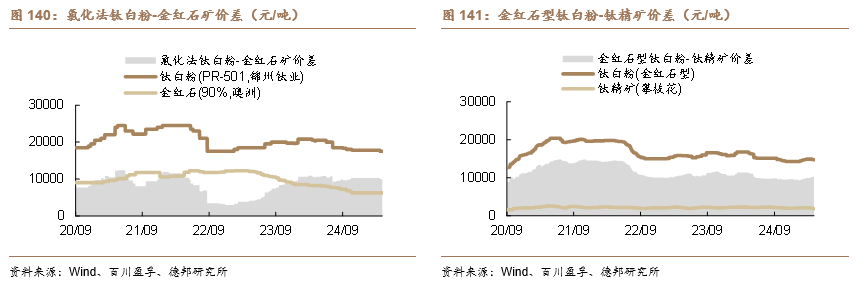

本周化工品价格跌幅前十名为:盐酸(大地盐化)(-50%)、美国Henry Hub期货(主连合约)(-11.9%)、EVA(光伏用,6110S)(-11.3%)、双环戊二烯(山东)(-10.8%)、对硝基氯化苯(-7.3%)、精四氯化钛(山东)(-6.9%)、新戊二醇NPG(山东)(-6.5%)、三氯甲烷(-6.5%)、维生素B5(泛酸钙)(98%,国产)(-6.1%)、二甲胺(华鲁)(-5.6%)。

乙醇:本周乙醇(普通,山东)价格为5375元/吨,环比+88.6%。本周国内乙醇市场继续上行,东北黑龙江地区大厂限量发货,且多以生产燃料为主,下游刚需采购,企业报价上涨。吉林大厂持续停机,订单发货,价格小幅上涨。河南地区部分有川车带货情况,但成本面高位支撑,个别企业前期订单执行,价格小幅拉涨后持稳。华东地区乙醇价格上涨,市场现货不多,订单发货。华南地区有工厂供应前期订单及自用为主而暂停外销,市场货源偏紧,生产企业部分报价上调,但需求一般,刚需成交。煤质乙醇个别企业小幅上涨,另外个别成交价格有推涨,下游炼厂成交价格稳中偏强,货源偏紧。广西糖蜜乙醇工厂持续受原料价格高企影响,普遍维持停机。(参考Wind、百川盈孚,下同)

纯苯:本周纯苯价格6210元/吨,环比+12.5%。纯苯的快速拉涨主要受到苯乙烯期货的影响较多,苯乙烯下游3S反应迅速在现货市场抢购苯乙烯,期现结合兑现出口修复逻辑,价格快速上扬,但拉涨过快,仍需要消化,周后期处于调整阶段。纯苯周内下游产品虽然有跟涨态度,但苯乙烯涨幅最大,其他下游均处于追涨纯苯阶段。

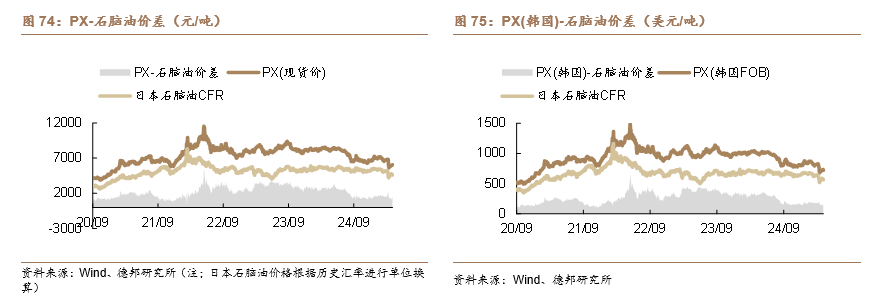

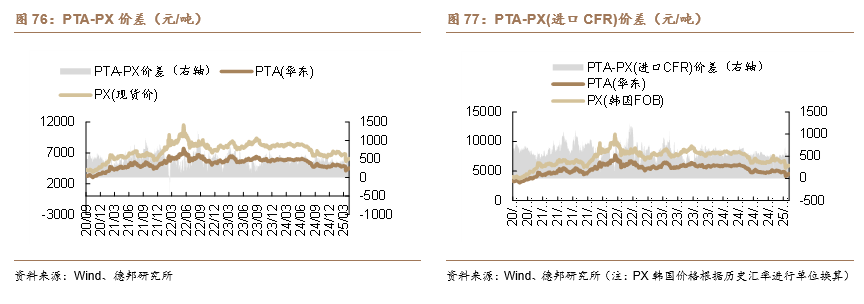

PX:本周PX(现货)价格7017元/吨,环比+12.0%。PX市场本周表现强势,供应意外缩量后,下游PTA询盘增加,现货浮动商谈逐渐提升至升水水平。同时下游PTA也处于上涨空间,聚酯支撑下PTA期现市场涨幅明显,对于PX市场也形成一定支撑。周前期供需利好加之宏观情绪升温,PX市场大幅上涨,但周后期由于原油市场回落以及产业涨幅向下传导不畅,PX涨幅有一定收缩。

EVA:本周EVA(光伏用,6110S)价格11000元/吨,环比-11.3%。本周国内EVA市场疲弱下行。周初石化出厂价格继续下调,加之竞拍货源成交价格下跌,打击市场信心,下游采购更加观望,贸易商让利促成交,实盘成交重心下滑,整体市场气氛偏弱观望。

三氯甲烷:本周三氯甲烷价格2392元/吨,环比-6.5%。本周国内三氯甲烷市场供过于求,山东地区降负运行,产量下调,其余地区正常运行。氯甲烷市场表现疲软,受下游需求持续低迷影响,厂商贴补出货,成交氛围清淡,看空情绪较浓。

甲醛:本周甲醛(河北)价格1100元/吨,环比-4.3%。本周甲醛价格仍处于弱势运行状态。当前场内需求表现较差,低价货源较多且周边流通频繁,刺激价格竞争,山东、山西、河北等地报价持续下滑,场内成交不理想。后期随着甲醇价格止跌回暖,业者信心增强,部分地区报价上调,但成交仍有待跟进。综合来看,本周甲醛市场弱需拖拽市场,甲醛价格下滑明显。

5.2. 产品价差变动分析

在我们监测的138种化工品中,本周有63种化工品价差上涨,11种化工品价差持平,64种化工品价差下跌。

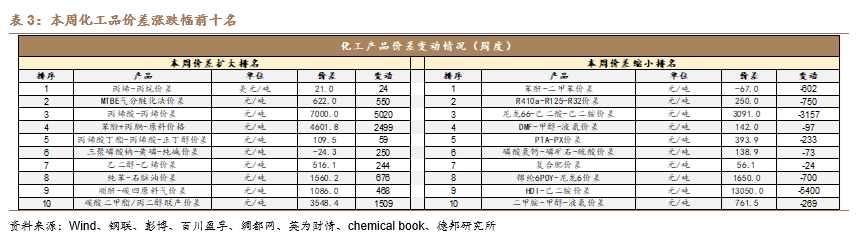

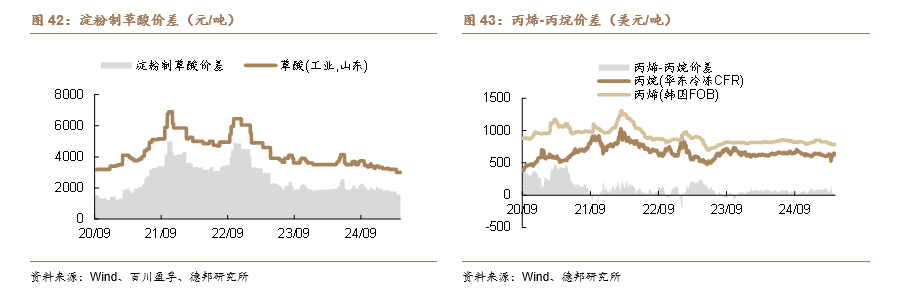

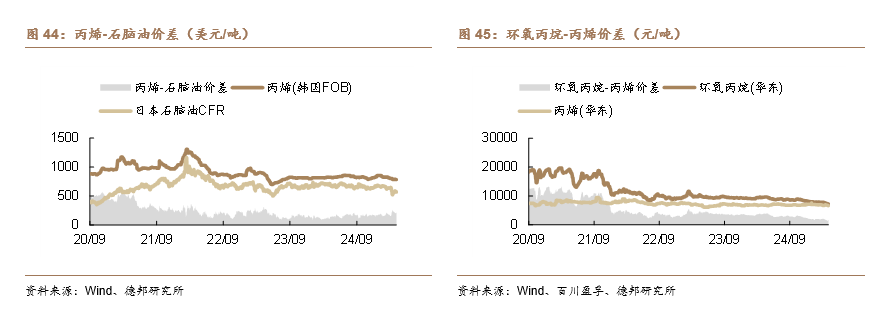

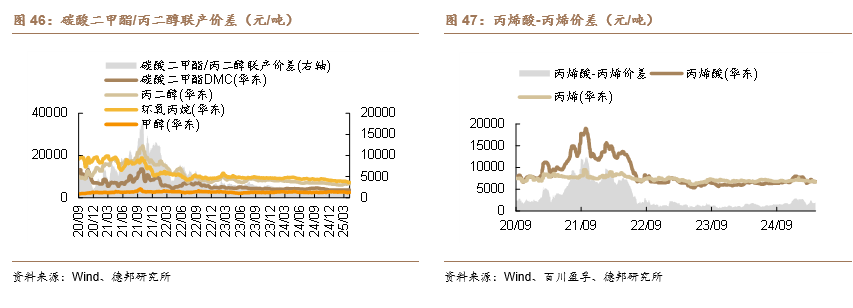

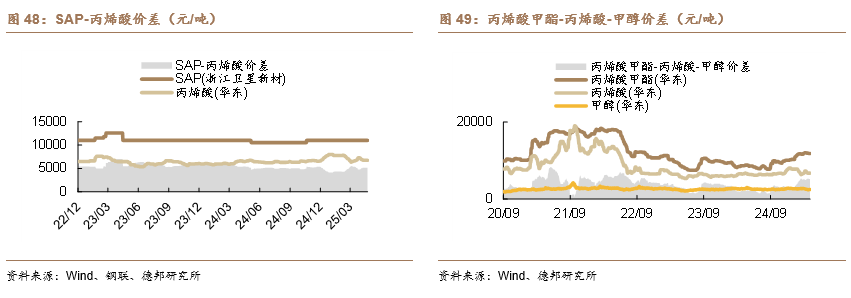

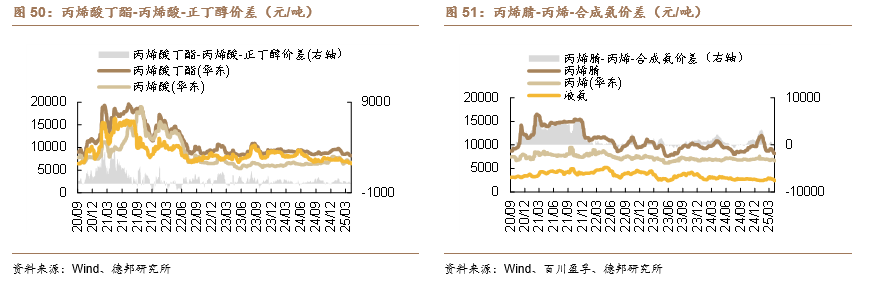

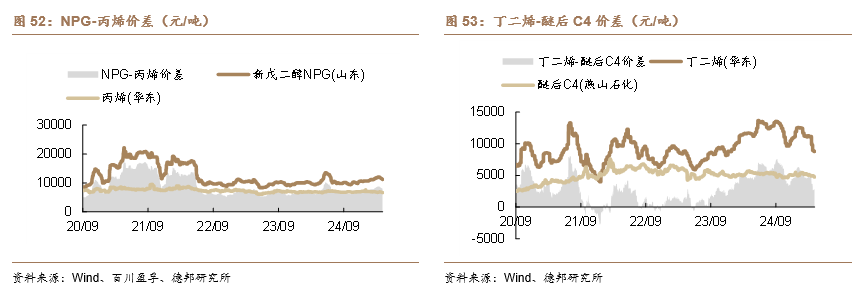

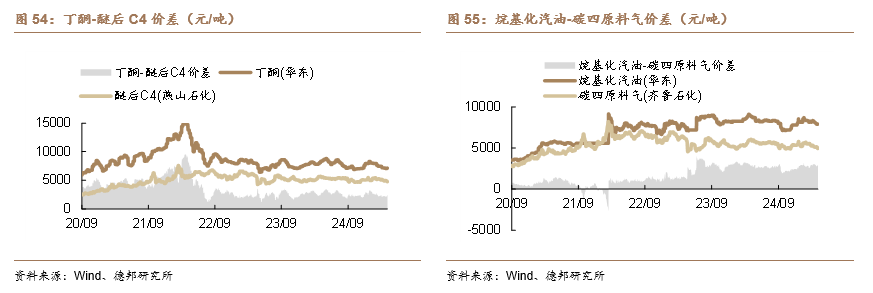

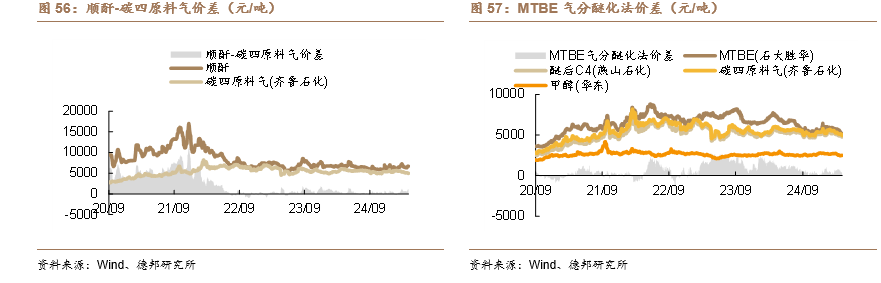

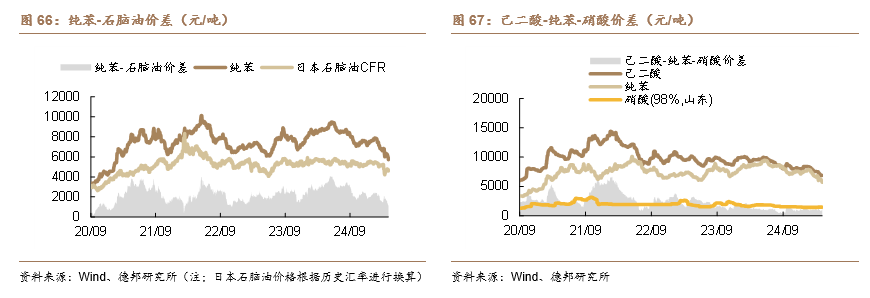

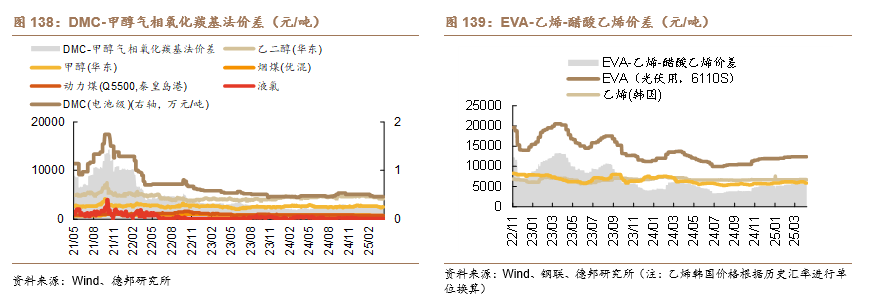

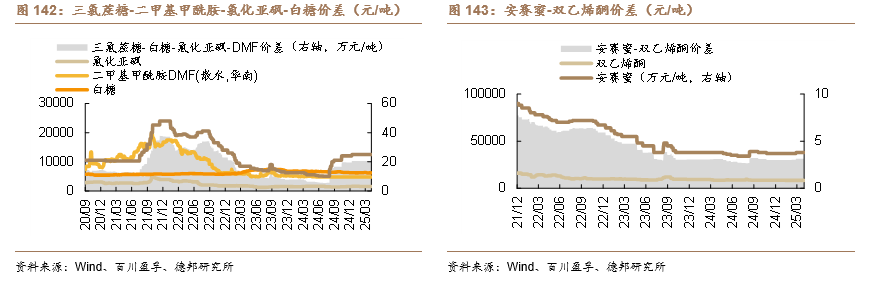

本周化工品价差涨幅前十名为:丙烯-丙烷价差(+24美元/吨)、MTBE气分醚化法价差(+550元/吨)、丙烯酸-丙烯价差(+5020元/吨)、苯酚+丙酮-原料价格(+2499元/吨)、丙烯酸丁酯-丙烯酸-正丁醇价差(+59元/吨)、三聚磷酸钠-黄磷-纯碱价差(+250元/吨)、乙二醇-乙烯价差(+244元/吨)、纯苯-石脑油价差(+676元/吨)、顺酐-碳四原料气价差(+468元/吨)、碳酸二甲酯/丙二醇联产价差(+1509元/吨)。

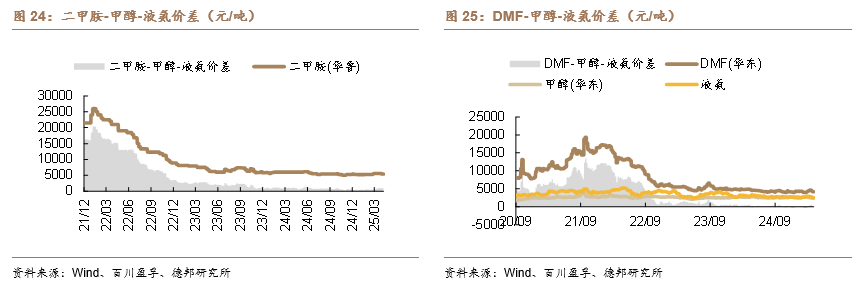

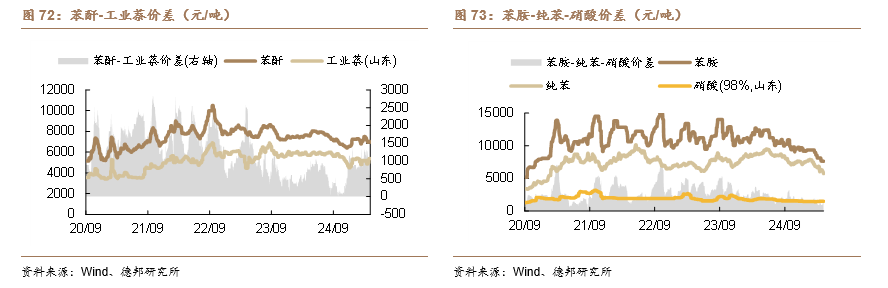

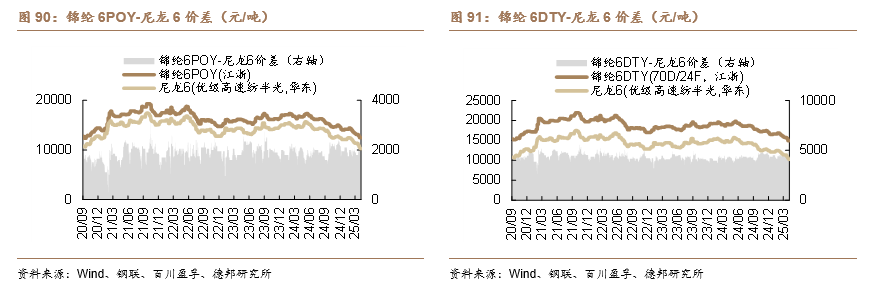

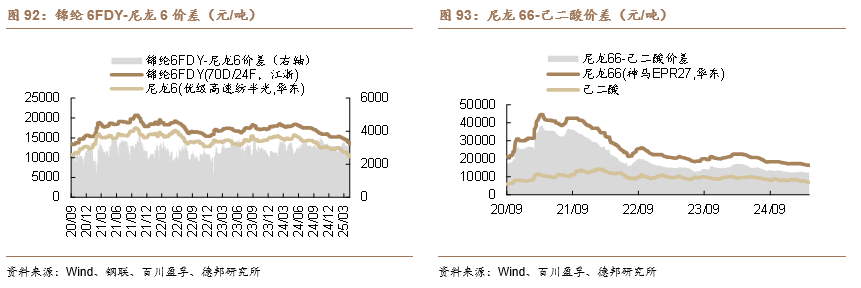

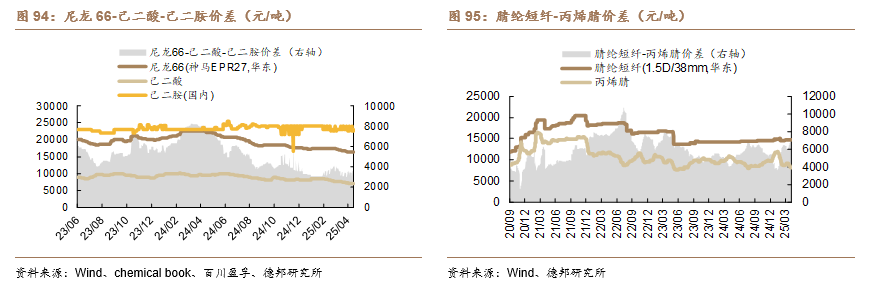

本周化工品价差跌幅前十名为:苯酐-二甲苯价差(-602元/吨)、R410a-R125-R32价差(-750元/吨)、尼龙66-己二酸-己二胺价差(-3157元/吨)、DMF-甲醇-液氨价差(-97元/吨)、PTA-PX价差(-233元/吨)、磷酸氢钙-磷矿石-硫酸价差(-73元/吨)、复合肥价差(-24元/吨)、锦纶6POY-尼龙6价差(-700元/吨)、HDI-己二胺价差(-5400元/吨)、二甲胺-甲醇-液氨价差(-269元/吨)。

5.2.1. 原油/炼油

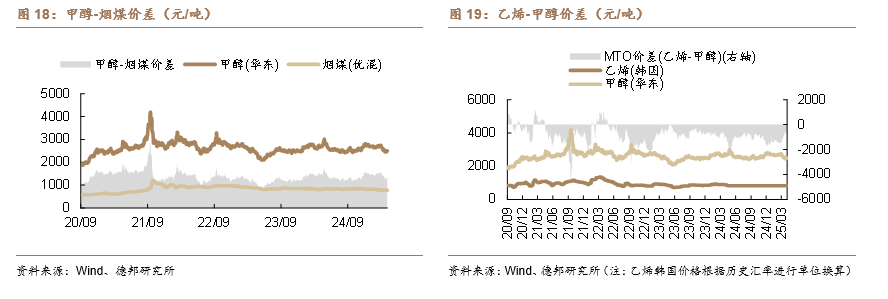

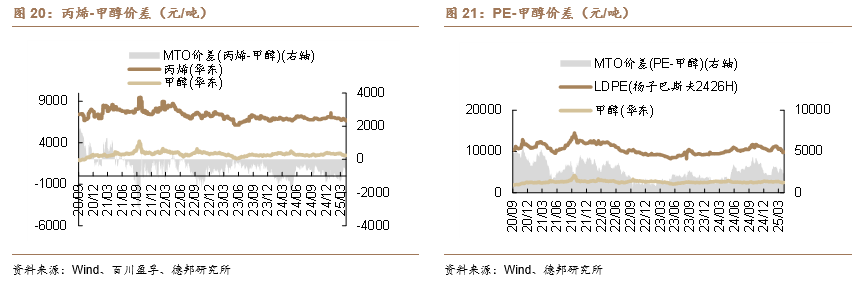

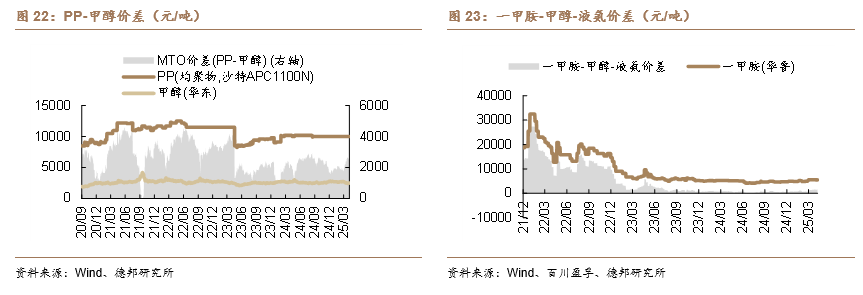

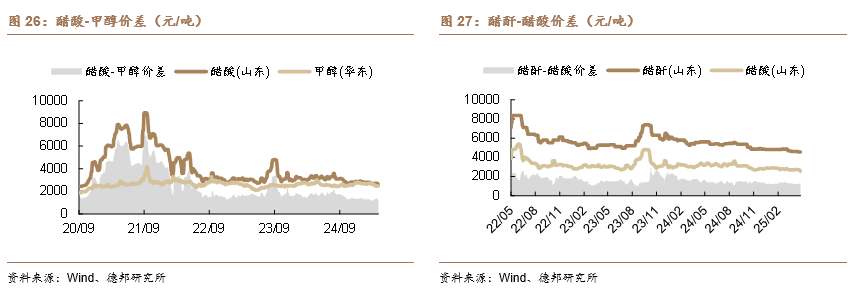

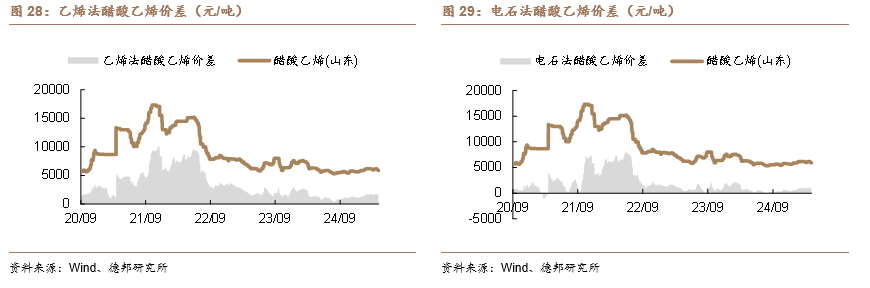

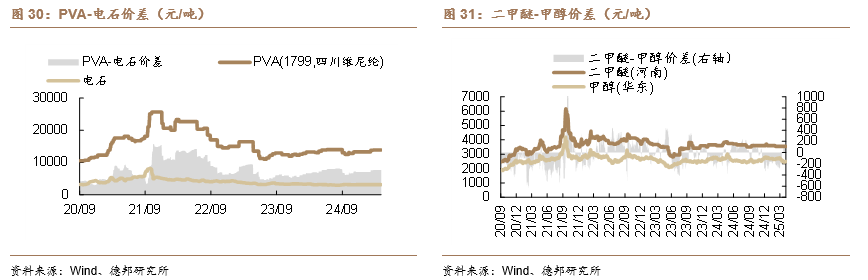

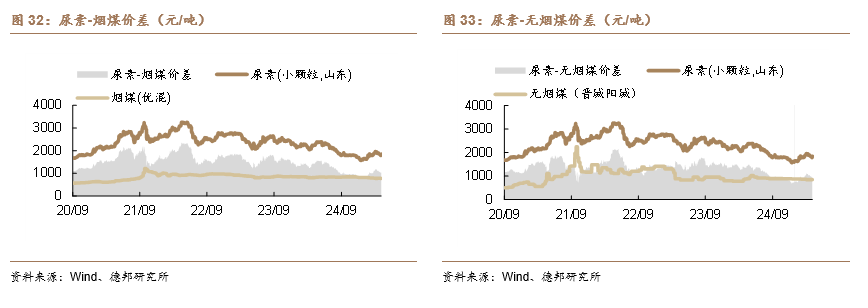

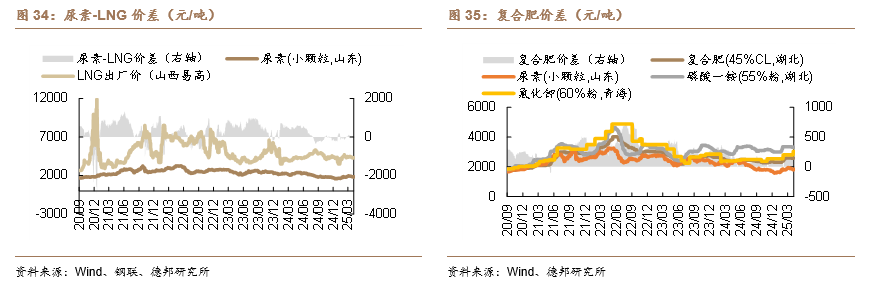

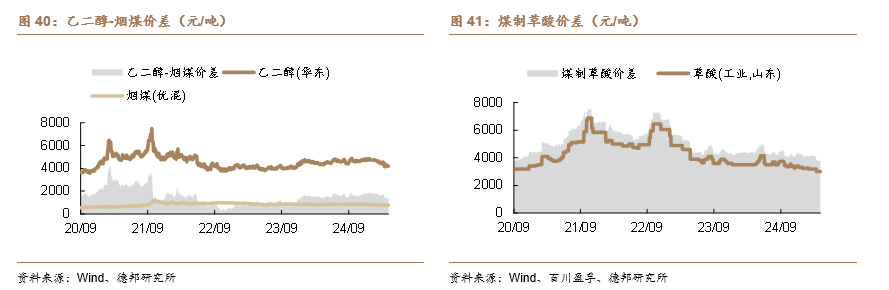

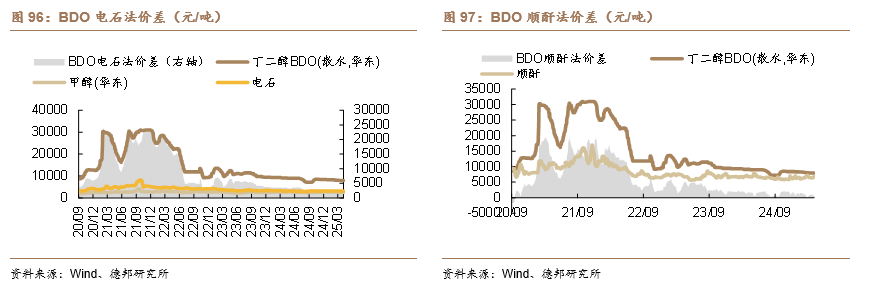

5.2.2.煤化工

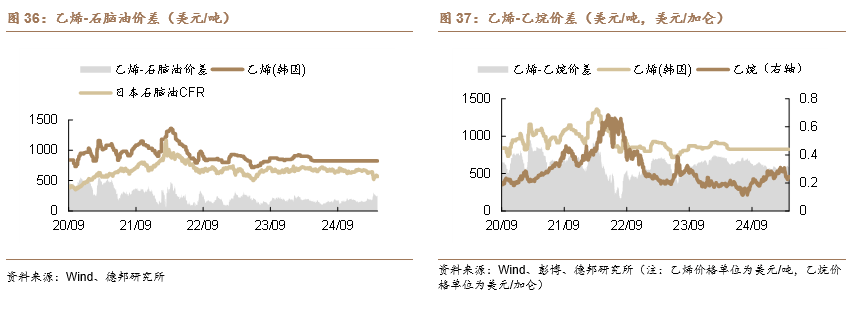

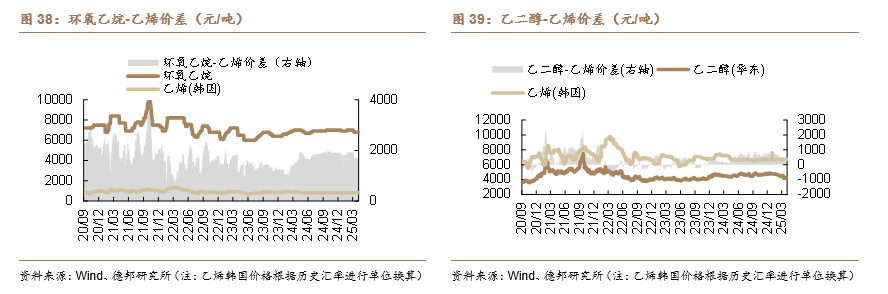

5.2.3.石化

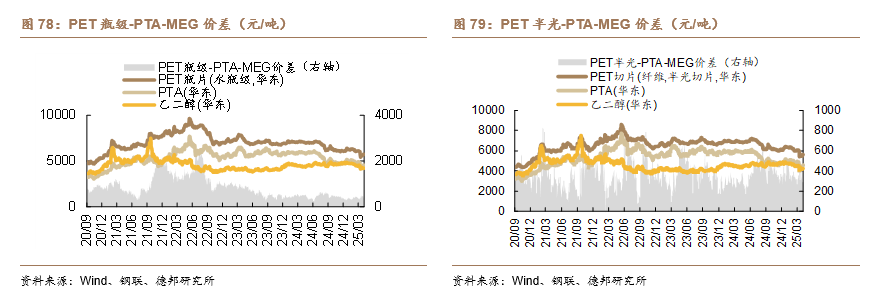

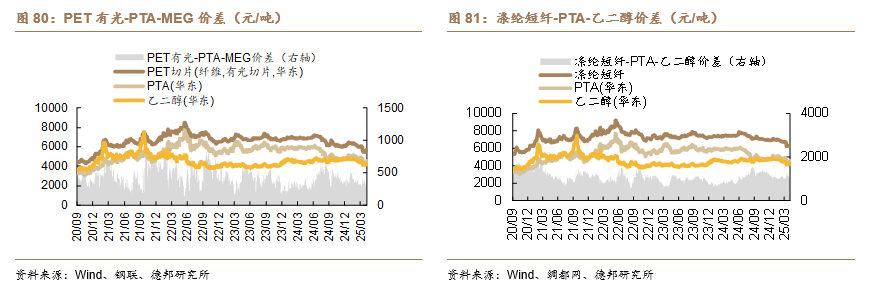

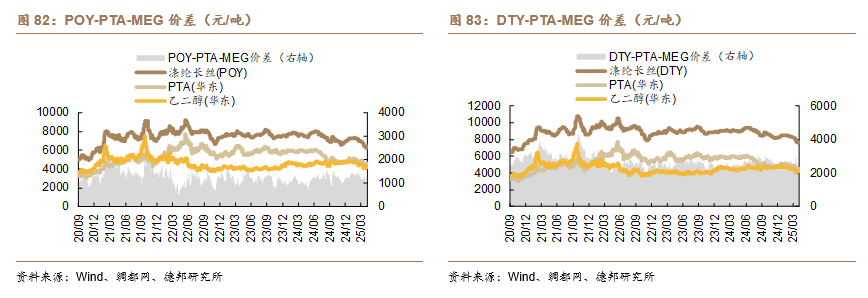

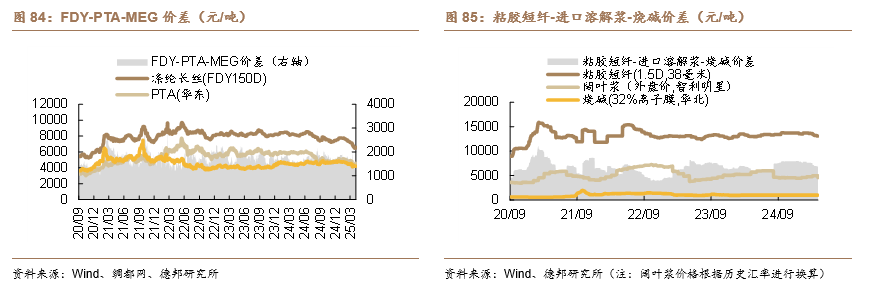

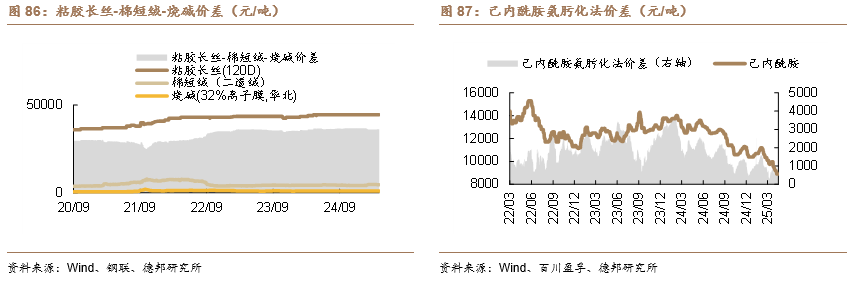

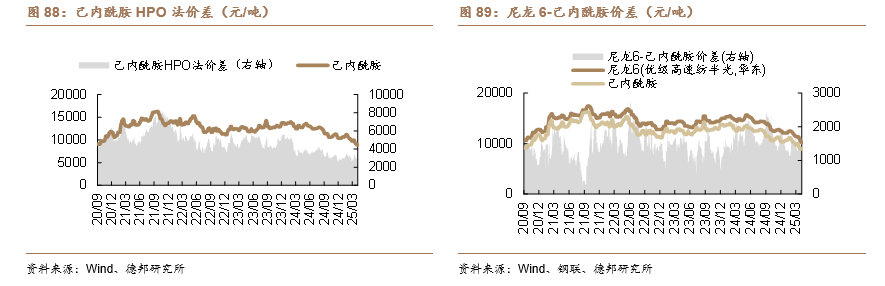

5.2.4.化纤

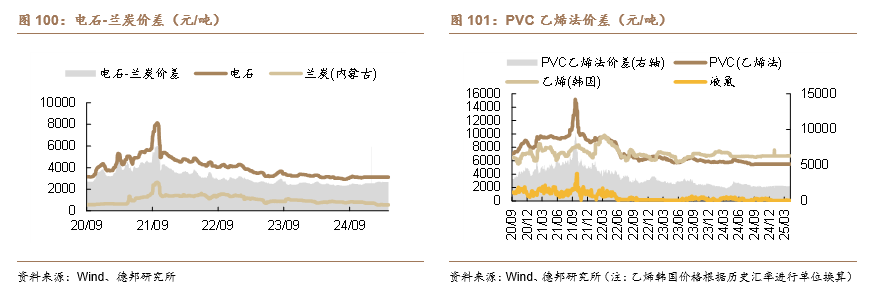

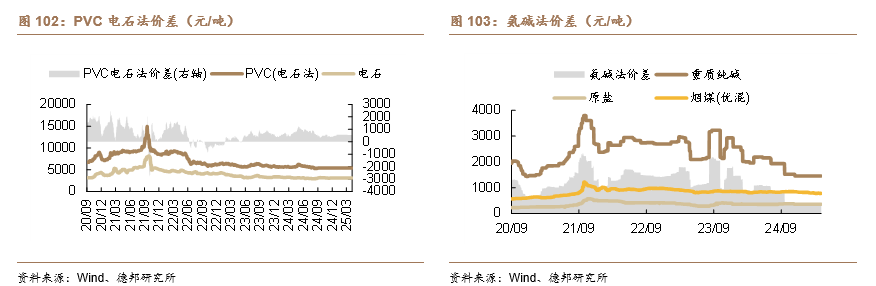

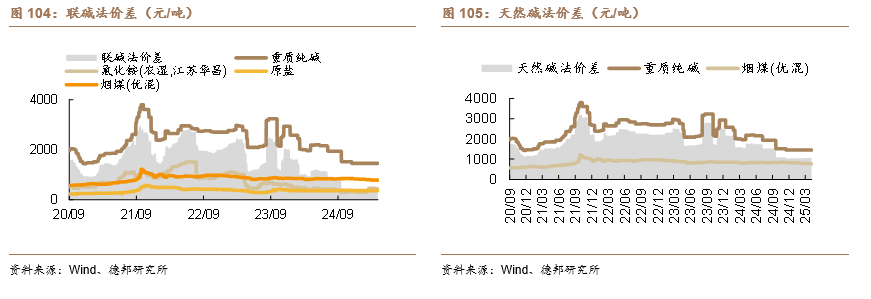

5.2.5.氯碱

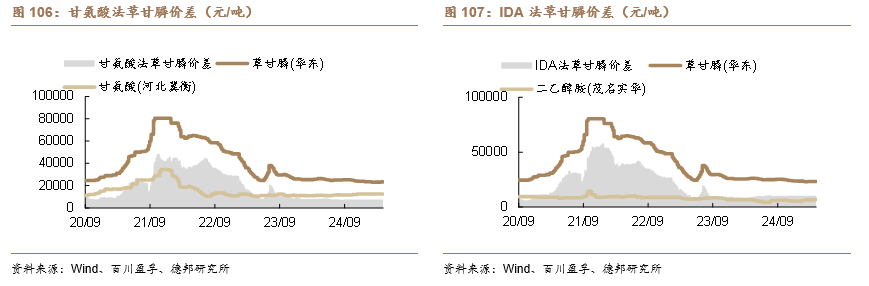

5.2.6.农药

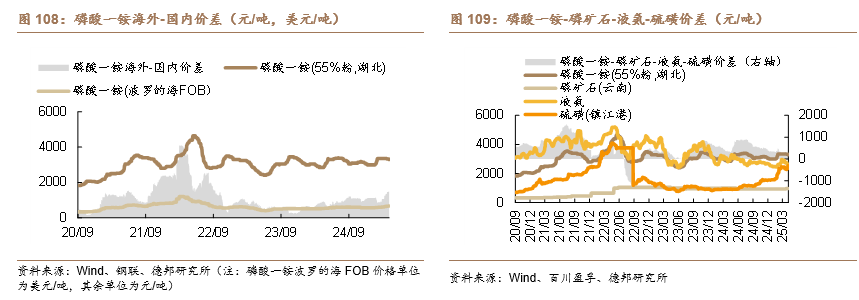

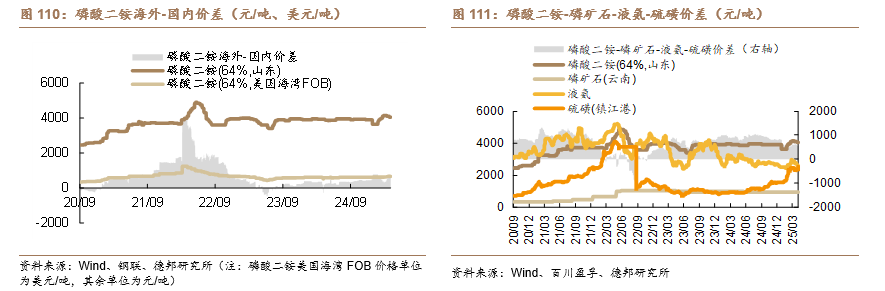

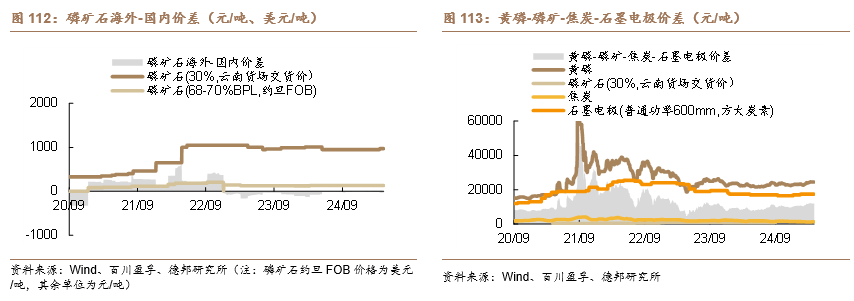

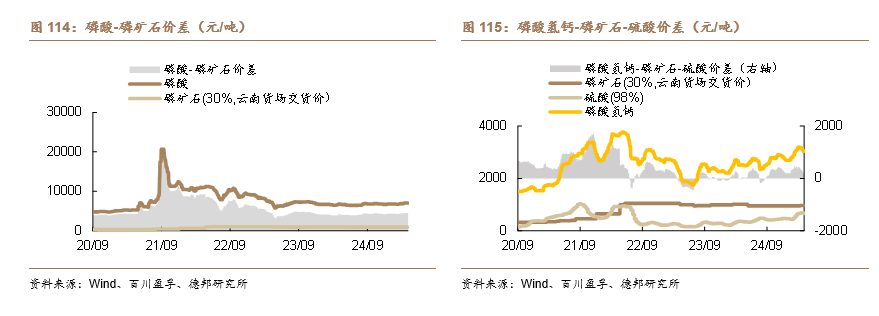

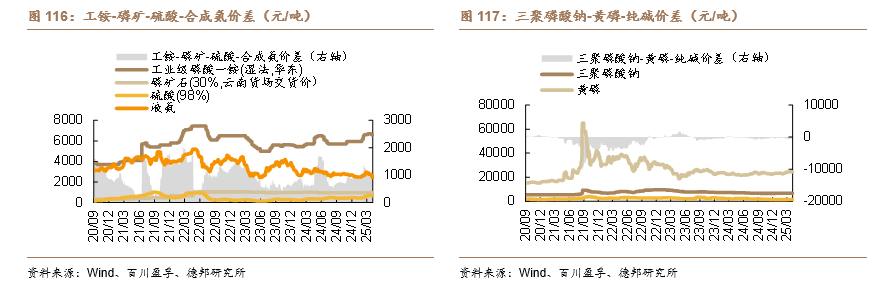

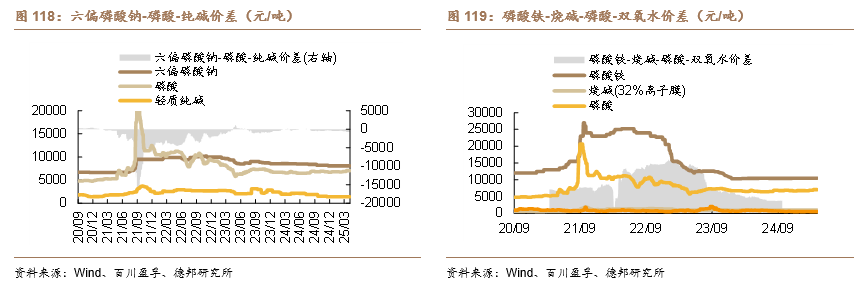

5.2.7.磷化工

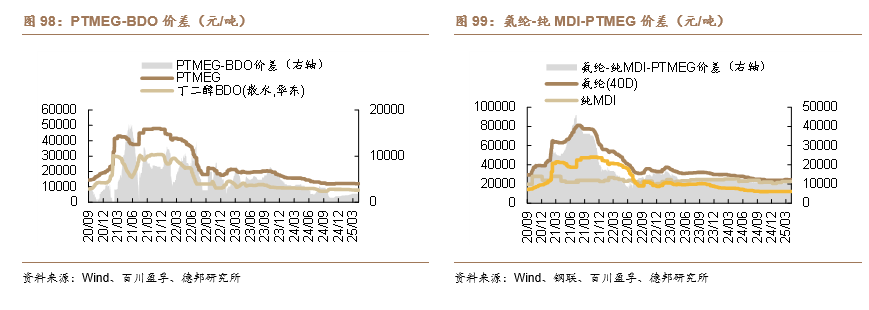

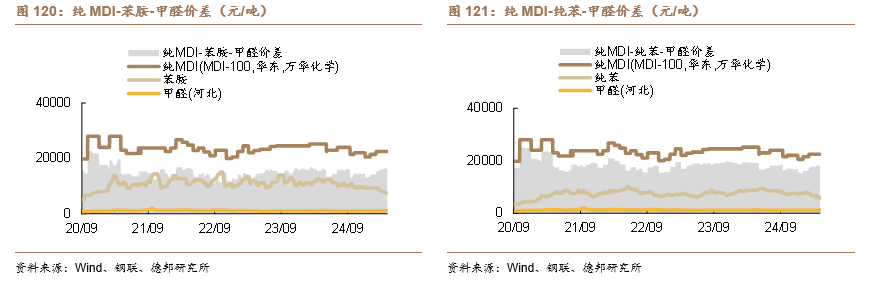

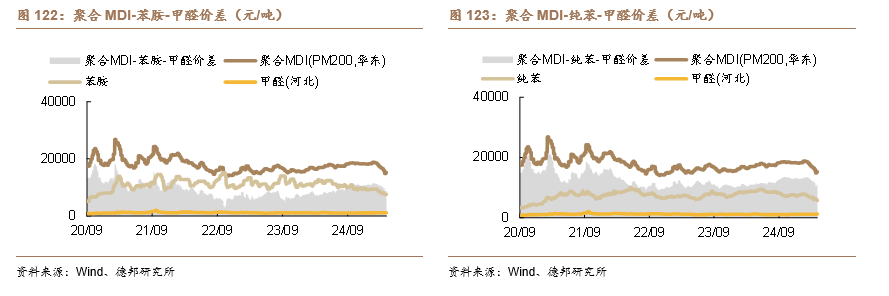

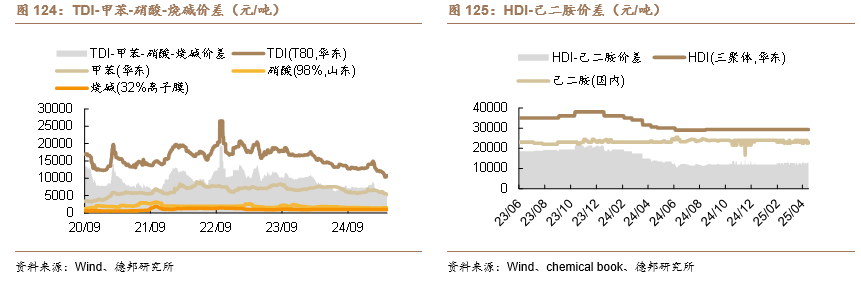

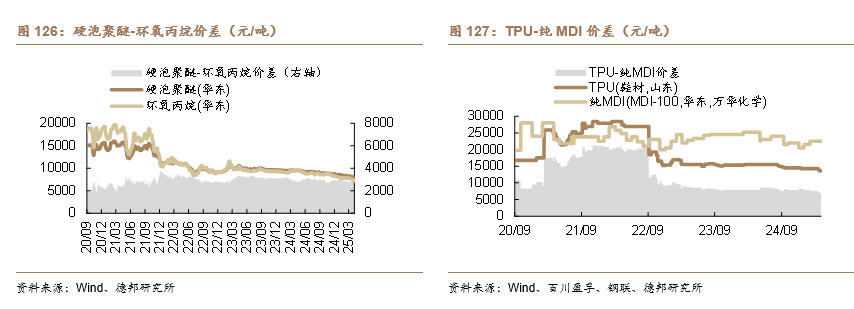

5.2.8.聚氨酯

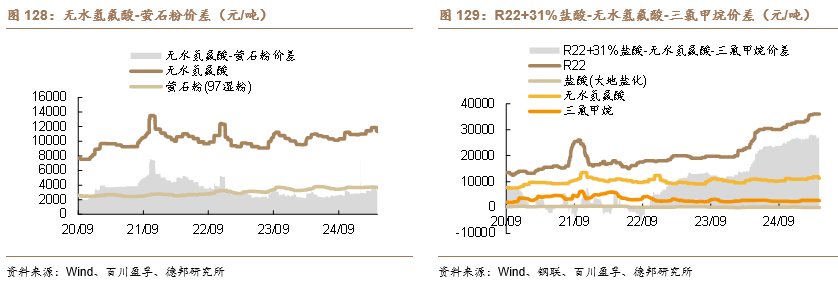

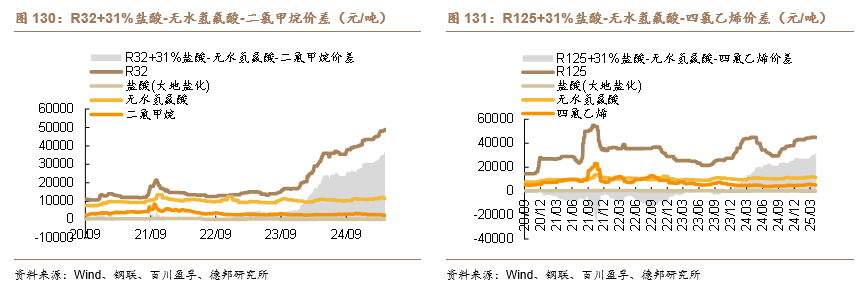

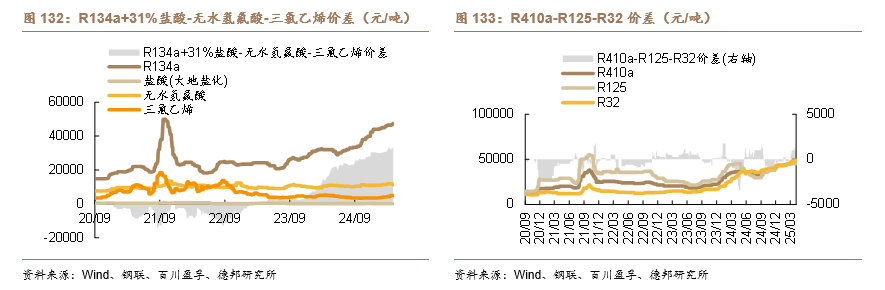

5.2.9.氟化工

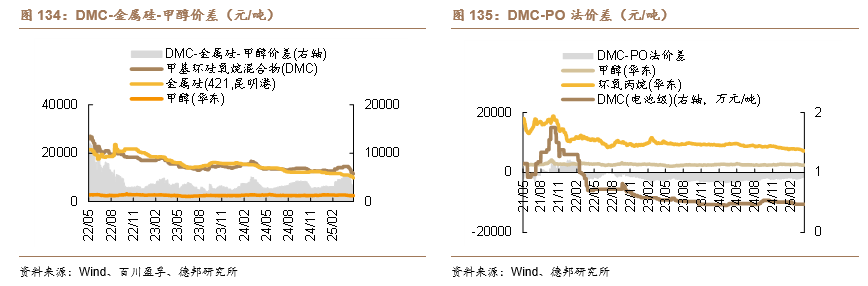

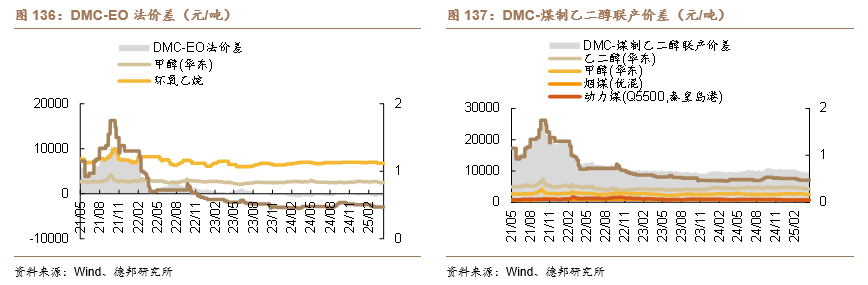

5.2.10.新能源材料

5.2.11.钛

5.2.12.食品与饲料添加剂

6. 风险提示

1)宏观经济下行风险。

2)原料价格大幅波动。

3)下游需求不及预期。

4)产能大幅扩张风险。

5)安全生产与环保风险。

6)企业经营风险。

证券研究报告:《当前或为化工龙头的最佳配置窗口!》

对外发布时间:2025年5月19日

证券分析师:王华炳

资格编号:S0120524100001

邮箱:wanghb3@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

团队介绍

相关报告